家の相続税について、相続税評価額をりたい、親名義の自宅を相続するときの注意点は?などをまとめました

カテゴリー: 税金・費用について

目次

家 土地の相続税に関するよくある質問

家の相続税について理解しておくべきことを教えてください。

財産総額とは?

実家のある土地の相続税評価額を知りたいです。どのように評価するのでしょうか?

親名義の自宅の相続の注意点と対策を教えてください。

できるだけ節税したいです。特例や制度について教えてください

小規模宅地等の特例とは?

特例で相続税の納税額が0になりそう。申告は必要?

相続税の計算事例をみたいです

家 土地の相続税に関するお客様の声

その他の関連キーワード:

相続税路線価相続プロの『相続×不動産』診断住宅税金居住用家屋無料税務・法律相談会

家の相続税について理解しておくべきことを教えてください。

相続税とは、相続によって取得した遺産の総額(債務などの金額を除き、相続開始前3年以内の贈与財産の金額を加算します)にかかる税金のことです。一定金額までは相続税の申告をしなくて済む「基礎控除」があり、遺産の総額から基礎控除を差し引いた金額が課税対象となります。基礎控除額は「3,000万円+(600万円×法定相続人の数)」で計算します。

不動産の場合、土地の相続税評価額は、路線価がある場合は路線価に基づいて算出する(路線価方式)、あるいは固定資産税評価額に地域ごとに定められた評価倍率を乗じて算出します(倍率方式)。また、建物の場合は固定資産税が評価額となります。もし、相続人があなた一人で、ご実家の評価額が3,600万円以下なら相続税はかかりません。

相続税についての対策ですが、遺言書があるなら、その通りに遺産を分けるのが原則です。遺言書がない場合は、民法に定められた法定相続人を確定します。

配偶者は常に相続人となり、他に相続人になれる優先順位は、子ども、親、兄弟姉妹の順です。法定相続人は取り分も定められていますが、相続人全員で話し合う「遺産分割協議」でこの配分を自由に変更することができます。

全員が納得できる結果にすんなりと落ち着くことができれば問題はありませんが、必ずしもそうとは限りません。そんなときは、弁護士など相続の専門家を介して解決を図ることが望ましいといえます。

相続税の対策には、まずは、相続税簡易診断と不動産簡易査定ができる、東急リバブルの「プロの『相続×不動産』診断」で診断することをお勧めします。

診断結果に基づき、相続税額が現預金を上回っている場合は不動産の売却や売却しやすい不動産への買換え、現預金の割合が高い場合は不動産を持つことで相続税算定のもととなる評価額を下げるなどの節税体側など、対策をご提案いたします。

詳しくは、こちらをご確認ください。

不動産相続前のよくある事例「Q.01 相続のポイント」

不動産相続発生時のよくある事例「Q.01 誰がどのくらいの遺産を相続するの?」

財産総額とは?

個人や団体が所有する、現金や預貯金、土地や家屋などの不動産、株式、美術品、骨董品など、財産価値があるもの全ての総額を指します。

実家のある土地の相続税評価額を知りたいです。どのように評価するのでしょうか?

ご相談の土地が宅地である場合、路線価等を基に評価しますが、自由に利用できる「自用地」としての評価額が基本となります。相続税の土地評価方法には、「路線価方式」と「倍率方式」の2つがあります。

1つが「路線価方式」で、国税庁が路線価を定めている地域の評価方法です。「正面路線価×宅地の形状等に応じた調整率×土地の面積」で計算します。路線価は、毎年1月1日に評価されて7月上旬に国税庁のホームページで公開されます。

もう1つは、「倍率方式」です。これは、路線価が定められていない地域の評価方法です。「固定資産税評価額×評価倍率」で計算しますが、評価倍率も国税庁のホームページで確認することができます。固定資産税評価額は納税通知書で確認できますが、お手元になければ、都税事務所や市(区)役所または町村役場で確認してください。

相続税には「小規模宅地等の減額の特例」があり、居住用宅地の場合、330m2までは評価額を80%減額することが可能です。また、アパートが建っている土地は貸付事業用宅地として「貸家建付地」と呼ばれ、評価額は「自用地の評価額×(1?借地権割合 ×借家権割合〈30%〉×賃貸割合)」という計算式で算出します。この貸付事業用宅地にも「小規模宅地等の減額の特例」は適用できますから、要件を満たせば、200m2までは評価額を50%減額できます。

ただし、居住用宅地と貸付事業用宅地は、限度面積の調整計算が必要となるため、単純に併用できませんので、小規模宅地等の特例を適用する場合には、どちらを優先的に適用するかは検討が必要です。

東急リバブルでは、提携の税理士・弁護士による無料相談会を実施しております。不動産に関する税務、不動産取引上の法律問題などについて詳しくお答えいたします。

ご自宅にいながら相談可能なオンライン相談も承っておりますのでお気軽にご利用ください。

詳しくは、こちらをご確認ください。

よくある事例(相続発生時)「Q.03 土地の相続税評価額について知りたい」

親名義の自宅の相続の注意点と対策を教えてください。

相続人がおひとりであれば問題ありませんが、ご兄弟で相続するとなった場合は注意が必要でしょう。

例えば、相続したマンションを兄弟でもめないようにと共有名義にすると、運用益の分配で納得がいかない場合や、売却しようとしたときに全員の承諾が必要などで、何を決めるにしてもご兄弟で話し合わなくてはなりませんから、時間も手間もかかります。

そういった場合は、共有名義の相続財産を思い切って分割するなどの方法が考えられます。

また、相続発生前にできる対策としては、「生前贈与」という方法があります。

生前贈与には次のようなメリットがあります。

- 贈与する相手を贈与者が選べるので、争いを防ぐことにもつながる。

- 将来の遺産が減るため、相続税の節税効果の可能性がある

- 短期間で財産の移転ができる

また、実家を相続したものの空き家になっている、といった場合は、ぜひ東急リバブルにご相談ください。「売る」「貸す」「管理する」の3つの側面から診断いたします。

詳しくは、こちらをご確認ください。

不動産相続前のよくある事例「Q.01 相続のポイント」

不動産相続発生時のよくある事例「Q.03 生前贈与のメリット」

できるだけ節税したいです。特例や制度について教えてください

- 小規模宅地等の特例

相続人の自宅がある土地、事業用に使っていた土地を相続する場合、一定の要件を満たせば土地の評価額が減額されるという特例。相続税を計算するときに使う相続税評価額が下がるので、相続税の節税にもつながります。 - 住宅取得資金贈与

相続人の子や孫(20歳以上)がマイホームを購入したり、リフォームを実施したりする時にかかる費用を援助すると、一定額まで贈与税が非課税になります。

小規模宅地等の特例とは?

相続人の自宅がある土地、事業をしていた土地、貸付事業用の土地を相続する場合、一定の要件を満たせば相続評価額が減額となる制度のことです。

自宅がある土地の場合、限度面積は330㎡で減額割合は80%、事業をしていた土地は、限度面積が400㎡で減額割合は80%など、土地の区分によって、限度面積や減額割合が異なります。

特例で相続税の納税額が0になりそう。申告は必要?

はい。特例を利用して相続税が0になった場合でも、申告は必要です。

特例を利用したことで相続税が0円になることを税務署に報告し、それを認めてもらうという申告となります。

相続税の計算事例をみたいです

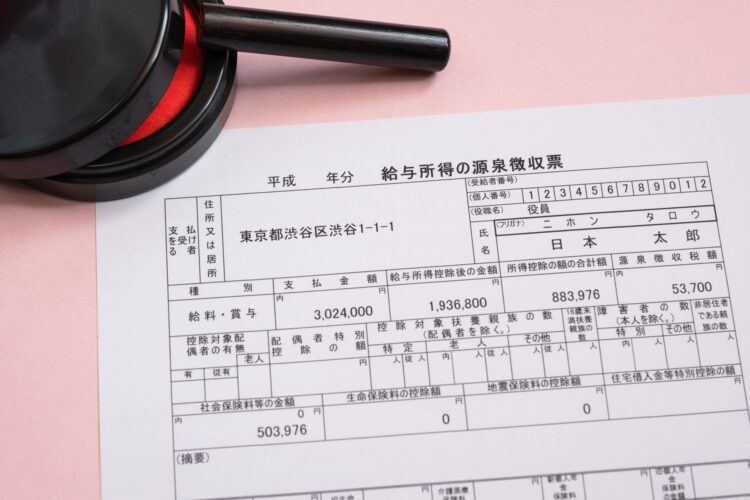

相続税は、【課税対象額×税率-速算控除額】で算出します。

課税対象額は、路線価方式の場合は、路線価×敷地面積、倍率方式の場合は固定資産税評価額×倍率で計算した金額から、基礎控除額(3,000万円×(600万円×法定相続人数)で計算)を引いて算出します。

〈課税価格が5,000万円、相続人が1人の場合〉

- . 課税対象額を算出

5,000万円[課税価格の合計]-3,000万円+(600万円×1人)[基礎控除額]=1,400万円[課税対象額] - . 相続税額を算出

1,400万円[課税対象額]×15%[税率]-50万円[速算控除額]=160万円[相続税額]

※税率15%と速算控除額50万円は「相続税の速算表」(国税庁)から引用