マンションを貸すコツは?メリットや注意点、節税方法をご紹介

転勤や結婚、住み替えなど、ライフスタイルの変化によって、住まなくなったマンションを貸したいと考える方は多いのではないでしょうか。マンションを貸すことで家賃収入が得られるということに加え、節税や資産を保持できるといったさまざまなメリットがあります。その一方で、入居者トラブルや収支の悪化、資産価値の低下などのリスクもあるため、売却も視野に入れながら慎重に判断しなければなりません。

本記事では、マンションを貸す方法と注意点について、わかりやすく解説します。

目次 Contents

-

1. マンションを貸すメリット

-

2. マンションを貸すまでの5つのステップ

-

3. マンションを貸す際にかかる費用

-

4. マンションを貸す前にするべきこと

-

5. マンションを貸す際のデメリットや注意点

-

6. マンションの貸し出しで失敗しないためにはどうすればいい?

-

7. マンションを貸すのがおすすめなのはどんなケース?

-

8. マンションを貸す際によくある質問

CONTENTS01

マンションを貸すメリット

CONTENTS 01

まずは、マンションを貸すメリットを見ていきましょう。

家賃収入が得られる

住まなくなったマンションであっても、固定資産税や都市計画税に加え、管理費や修繕積立金はかかり続けます。空き家の状態で維持しようと思うと、これらの出費が大きな負担になるでしょう。一方、賃貸に出して収入が得られれば、これらの負担が軽減されるとともに、賃料によっては副収入にもなります。

資産を手放さず保持できる

- 将来的に自分や家族がまた居住する可能性がある

- インフレ対策をしたい

- 地価や需要が上がっているエリア

上記のような意向・状況にある場合は、マンションを所有し続けることにメリットがあります。転勤や家庭の事情で一時的にマンションを離れる必要があるものの将来的に再度暮らす予定がある場合は、マンションを手放すのではなく、所有しながら貸すほうが有効な選択といえます。また、インフレ局面では現金の実質的な価値は下がっていきますが、マンションなどの不動産は市況によって価格が変動するため、価格の高騰に期待できます。とくに人口が増加していたり、再開発計画があったりするエリアはインフレ率以上の高騰にも期待できるため、賃貸に出して収入を得ながら所有し続けるメリットは大きいものと考えられます。

節税につながる

マンションを賃貸に出すことで、節税にもつながります。それは、賃貸経営による赤字と給与所得などの黒字を損益通算することができるからです。

損益通算とは、不動産所得をはじめとした特定の種類の所得において赤字が出た場合に、総所得金額から赤字分の金額を差し引いて計上する制度です。損益通算を利用することで、課税対象となる所得金額が少なくなるので、節税につながります。

詳しくは「不動産の減価償却とは?耐用年数や定額法での計算方法をわかりやすく紹介」をご覧ください。

賃貸用マンションより高額で貸し出しできる

分譲マンションは、賃貸用マンションと比べて総じて造りが良く、居住快適性が高いため、高額で貸し出せる傾向にあります。

CONTENTS02

マンションを貸すまでの5つのステップ

CONTENTS 02

続いては、マンションを貸すまでの流れを見ていきましょう。

1. 不動産会社を選定する

まずは、賃貸経営のパートナーとなってくれる不動産会社を選定しましょう。不動産会社は、入居者の募集や賃貸借契約、賃貸中の物件管理など、マンションを貸し出すにあたって必要なことを多角的にサポートしてくれます。ただし、不動産会社によっては「仲介のみ」「管理のみ」しか依頼できない場合もあるため、事前に業務内容を確認することが大切です。貸し出すエリア、物件のタイプの仲介・管理の実績が多い不動産会社を選ぶと良いでしょう。

2. 貸し出す方法を決める

マンションを貸す方法は、次の2つに大別されます。貸し出す期間や得たい賃料などを考えたうえで検討しましょう。

| 普通賃貸借契約 | 定期借家契約 | |

|---|---|---|

| 家賃 | 比較的高い | 比較的安い |

| 契約期間 | 1年以上 | 制限なし |

| 更新 | できる | できない(再契約は可能) |

| 家主の都合による途中解約 | 正当事由がない限り不可 | 正当事由がない限り不可 |

詳しくは「定期借家と普通借家の違いは?家を貸すときの手順は?家を貸すか売却するかで悩んだらどうしたらいい?などをまとめました」をご覧ください。

3. 賃貸条件を設定する

賃貸条件とは、賃料、敷金・礼金の有無や金額、契約期間などを指します。これらを設定するときには、自身の希望に加え、物件の立地や築年数、設備、周辺物件の状況なども踏まえるようにしましょう。とくに賃料は、入居者を集めるうえで重要な要素です。周辺の同じタイプの物件の賃料相場を調査し、物件の競争力を考慮しながら、適正な賃料を設定することが大切です。賃料が高すぎると入居者が集まりにくく、安すぎると収益が下がってしまいます。

4. 入居者募集

賃貸条件が決まったら、いよいよ入居者募集のスタートです。入居希望者は、内見を経て部屋を決めるケースがほとんどですので、スムーズな内見ができるよう、募集前にマンションを空室にしておくのが理想的でしょう。

入居者募集の広告作成や掲載手続きは、通常、不動産会社の仲介業務に含まれています。ただし、広告の出来栄えによって問い合わせ数や成約率は大きく変わってくるものです。良質な広告は、良質な入居者を呼び込む第一歩となります。不動産会社任せ切りにせず、オーナー様自身も次のような点を確認すると良いでしょう。

- 物件の魅力を最大限に引き出す写真選びができているか

- 物件の特徴や周辺環境についての情報が十分に盛り込まれているか

5. 賃貸借契約

入居希望者が見つかったら、審査を経て賃貸借契約の運びとなります。審査とは、入居者の信用情報や収入状況から、賃料の支払い能力があるかどうかを判断する手続きです。オーナー様にも入居申込書をご確認いただき、入居の可否をお決めいただきます。

入居者決定後、借主に対しての重要事項説明が行われた後、賃貸借契約書を確認して署名すると契約が成立します。オーナー様は、契約期間や更新のルール、徴収する金額とその受け取り方、滞納時のルール、原状回復の範囲と内容などを特にチェックしておきましょう。

賃貸借契約で大切なことは疑問を残さないことです。入居審査や契約内容で疑問に思った点は、必ず確認しておきましょう。

詳しくは「マンションや一戸建てを貸すときの流れ」をご覧ください。

CONTENTS03

マンションを貸す際にかかる費用

CONTENTS 03

マンションの購入や売却と同様、貸し出す際も費用がかかるため、貸し出す際には、事前にどれくらいの費用がかかるのかを計算しておくことが大切です。ここでは、マンションを貸し出す際にかかる費用を紹介します。

貸し出す前にかかる費用

マンションを貸し出すためには、まず入居者が受け入れ可能な状態にする必要があります。具体的には、以下のような費用が発生します。

| 費用 | 概要・目的 |

|---|---|

| ハウスクリーニング費用 | 入居者を迎える前に、部屋を清潔な状態にするために専門業者によるクリーニングを行います。 |

| リフォーム費用 | 古くなった設備の交換や、壁紙・フローリングの張り替えなど、物件の状態に応じて必要なリフォームを実施します。 |

| 不用品の処分費用 | 家主の引越しに際して新居に持っていかないものを処分します。 |

貸し出す前の費用は、物件の状態によって大きく異なります。リフォームの範囲や規模、不用品の量などを見積もり、あらかじめ概算しておくことが大切です。

不動産会社に支払う費用

賃貸仲介や物件管理を委託する不動産会社には、次のような費用を支払います。

| 費用 | 概要・目的 |

|---|---|

| 仲介手数料 | 宅建業法では、居住用については貸主・借主各々賃料の0.5ヶ月分以内(税別)となっております。ただし、依頼にあたって承諾があれば貸主・借主の合計額で賃料の1ヶ月分以内(税別)と規定されております。 |

| 管理委託費 | 入居者対応や家賃の集金、物件の管理などを不動産会社に委託する際の費用。管理サービスの内容によって金額は異なりますが、月額家賃の5%前後が相場です。別途、初期費用として家賃1〜2ヶ月分が請求される可能性があります。 |

これらの費用は、不動産会社のサービス内容や料金体系によって異なり、広告のための報酬を支払うこともある点に留意しましょう。数社に相談し、比較検討したうえで依頼先を決めると良いでしょう。

貸し出し中にかかる費用

マンションの賃貸では、入居者が住んでいる間も継続的に費用が発生します。主なものは以下の通りです。

| 費用 | 概要・目的 |

|---|---|

| 修繕費用 | 経年劣化による設備の故障や、入居者の入れ替わりに伴う修繕などに必要な費用です。 |

| 固定資産税・都市計画税 | マンションの所有者として毎年納税する必要がある税金です。 |

| 管理費・修繕積立金 | マンションの共用部分の維持管理や将来の大規模修繕に備えるための費用です。 |

| ローン返済 | ローンが残っている場合は、毎月、元本+利息を返済していきます。 |

詳しくは「マンションを貸すときの仲介手数料や、管理にかかる手数料はどれくらい?」をご覧ください。

CONTENTS04

マンションを貸す前にするべきこと

CONTENTS 04

マンションを貸し出すことで、逆に赤字になってしまったりトラブルに巻き込まれてしまったりするおそれがあります。こうしたリスクを避けるため、マンションを貸す前には、次のような事前準備を徹底しましょう。

収支のシミュレーションを行う

マンションを賃貸に出すと、家賃収入が得られる一方で、管理費や修繕積立金、火災保険料、税金などの経費も発生します。安定的な収益を上げるためには、事前に収支のシミュレーションを行い、収入と支出のバランスを把握することが重要です。以下は、収支シミュレーションの際に考慮すべき主な項目です。

収入項目

| 項目 | 概要・受領頻度 |

|---|---|

| 家賃 | 物件貸し出すにあたっての対価。毎月受領します。 |

| 管理費・共益費 | 専有部以外の維持・管理のため入居者から徴収する費用。家賃に含まれる場合もあります。毎月受領します。 |

| 礼金 | 入居者が「お礼」として家主に支払う費用。賃料の1ヶ月分が相場です。 |

「敷金」は、礼金と同様に入居時に入居者に支払ってもらう可能性のある費用ですが、退去時の原状回復費にあたるため「収入」ではなく「預かり金」という位置付けになります。

経費項目

| 項目 | 概要・支出頻度 |

|---|---|

| 減価償却費 | 複数年にわたって使用できる建物や設備などの取得費を一定期間で按分して経費計上する費用です。 |

| 管理委託費 | 物件貸し出すにあたっての対価。毎月受領します。 |

| 修繕積立金・管理費 | 専有部以外の維持・管理のため入居者から徴収する費用。家賃に含まれる場合もあります。毎月受領します。 |

| 税金 | 毎年課税される固定資産税・都市計画税に加え、賃貸借契約に課される印紙税や事業税も計上可能です。ただし、所得に対して課される所得税や個人住民税は計上できません。 |

| 修繕費 | 賃貸借契約の更新時に入居者が家主に支払う費用。賃料の1ヶ月分が相場です。 |

| 火災保険料 | 加入条件によって年単位なのか複数年単位なのかは異なります。 |

| ローン返済の利息 | 支出は毎月ですが、元本は経費にならない点に注意が必要です。 |

経費を考えるうえで大切なのは、実際の「支出」と「経費計上できるもの」は異なるということです。たとえば、先述したように減価償却費は実際には支出していない費用ですが、経費として計上できます。一方、ローンが残っていれば毎月、元本に加え利息を返済していきますが、経費計上できるのは利息のみで、元本については経費計上できません。

金融機関に連絡する

住宅ローンを利用してマンションを購入し、ローン残債が残っている場合は、賃貸に出す前に必ず金融機関に連絡を入れる必要があります。住宅ローンは自己居住用の融資であり、賃貸に出すことが契約違反になるためです。

金融機関によっては、不動産投資用ローンへの切り替えを求められることもあります。その際、金利が上昇するケースが多いので、収支への影響を再度確認しましょう。一時的な賃貸であれば、住宅ローンのまま貸しに出すことが許可される場合もあります。

住宅ローン控除の適用期間を把握する

住宅ローン控除は、自己居住用の住宅を取得した際に受けられる税制優遇措置です。一定の要件を満たせば、最長13年間、年末のローン残高の0.7%相当額を所得税と一部住民税から控除することができます。住宅ローンのまま貸しに出すことが許可されるとしても、住宅ローン控除の対象は「自己居住物件」であるため、賃貸に出せばこの要件を満たさなくなり、控除が打ち切りになる点に注意が必要です。

火災保険を見直す

マンションの用途が自己居住から賃貸に変わる場合、火災保険の内容も見直す必要があります。居住用の保険から賃貸用の保険へ切り替え、必要なオプションを追加するなどの対応が求められます。不要な補償は解約し、必要な補償を追加することで、コストの最適化を図りましょう。

禁止事項を設ける

分譲マンションには、管理組合が定めた管理規約や使用細則がありますが、これに加えて入居者に守ってもらいたいルールがある場合は、別途定めて告知しておきましょう。

たとえば、マンションではペットの飼育や楽器演奏が認められていたとしても、ペットの飼育は建具や建材の傷み、臭いの染み付きの要因になりやすく、楽器演奏は近隣トラブルの要因になりやすいものです。ただし、あまりに厳しい条件を課すと入居者が見つからなくなるリスクもあるため、リスク回避と需要やニーズとのバランスを考えることが大切です。

入居前に写真を撮っておく

入居者が退去する際、原状回復をめぐるトラブルが発生するケースが少なくありません。原状回復とは、入居者が退去するときに入居前の状態に戻す責任です。「入居前の状態」という定義は曖昧なため、トラブルを防ぐには入居前の物件の状態を写真に記録しておくことが効果的です。

壁や床、設備の細部まで、できるだけ多くの写真を撮影しておきましょう。入居者が退去時に原状回復を適切に行ったかどうかの判断材料になります。ただし、経年劣化や通常の使用による損耗は、原則的に原状回復の対象外であることに注意が必要です。

CONTENTS05

マンションを貸す際のデメリットや注意点

CONTENTS 05

次に、マンションを貸し出す際のデメリットを確認していきましょう。

収入が得られるだけでなく支出がある

ここまで述べてきたとおり、マンションを賃貸に出すにはさまざまな費用がかかります。入居者を募集する前には、リフォームやハウスクリーニングなどの初期費用が必要です。また、賃貸開始後も、管理手数料や修繕積立金、固定資産税などの継続的な費用が発生し、突発的な修繕費などがかかることも想定されます。これらの費用は、家賃収入が安定するまでは、収支をマイナスにする可能性があるため注意が必要です。

赤字リスクがある

マンションを賃貸に出しても、常に入居者がいるとは限りません。空室期間中は、家賃収入が途絶えてしまいます。しかし、管理委託費や管理費、修繕積立金、固定資産税や都市計画税は、空室時も支払い続ける必要があるため、収支が大きく悪化すれば赤字になるおそれがあります。空室リスクを最小限に抑えるには、物件の魅力を高めることや、適切な家賃設定を行うことが重要です。

契約解除が制限される

普通賃貸借契約の場合、契約期間中は貸主側から自由に契約を解除することはできません。正当な事由があれば解除は可能ですが、数ヶ月分の賃料の免除や引越し費用を負担するなどして退去してもらうのが一般的です。

転勤や海外赴任などに際して一時的に賃貸に出したいという場合は、期間満了時に契約が終了する定期賃貸借契約を選択しましょう。

詳しくは「マンションを売るか貸すか決める方法をメリットとデメリットから解説!」をご覧ください。

CONTENTS06

マンションの貸し出しで失敗しないためにはどうすればいい?

CONTENTS 06

マンションを賃貸に出すうえでの失敗とは、次のようなことを指します。

- 入居者が入らない

- 思ったような収益が得られない

- 賃貸経営全体を通して赤字になる

このような失敗をしないためには、次のような点に留意しなければなりません。

経費を節約する

経費を適切に計上することで所得を抑えられるため節税につながるというのは先述のとおりです。しかし、経費を使いすぎて収入が減ってしまえば本末転倒です。次のような施策で経費を抑えることで、手残りを増やすことができます。

- 部屋の状態が良ければ大規模なリフォームではなくハウスクリーニングで対応する

- 自分でできる範囲のことは賃貸管理会社に頼らず自身で行う

- 長く住んでもらえる工夫を凝らす

賃貸経営を「自分事」と捉える

賃貸経営における業務は、賃貸管理会社に委託することができます。しかし、賃貸条件や入居者など、さまざまな判断をするのは家主自身です。管理を任せるとしても、重要な判断は自身が行うということを忘れず、積極的に賃貸経営に関わるようにしましょう。

入居者や賃貸管理会社と良好な関係性を築くことは、入居の長期化と安定した賃料収入に直結します。トラブルを未然に防ぎ、早期解決にも結びつくため、健全な賃貸経営の礎となることでしょう。

CONTENTS07

マンションを貸すのがおすすめなのはどんなケース?

CONTENTS 07

マンションを貸すのがおすすめな場合についてみていきましょう。マンションを売却するのではなく賃貸に出すのがおすすめなのは、主に以下の3つのケースです。

1. マンションを手放したくない

将来的に自分や家族が住む予定があるときはもちろん、生まれ育ったマンションや親から受け継いだマンションなど、思い入れのある住まいを手放すのは心情的にも難しいものです。しかし、諸事情により一時的にマンションを離れなければならない場合もあるでしょう。

そのようなときも、マンションを売却するのではなく賃貸に出すことで、所有権を維持しながら大切な住まいを維持していくことができます。

空き家のままマンションを放置するという選択肢もありますが、誰も住まない住宅は劣化が早く、かえってマンションの価値を下げてしまう可能性があります。誰かに住み続けてもらうことで、収入を得ながら物件を維持・管理できます。

2. 不動産価格の上昇が見込まれる

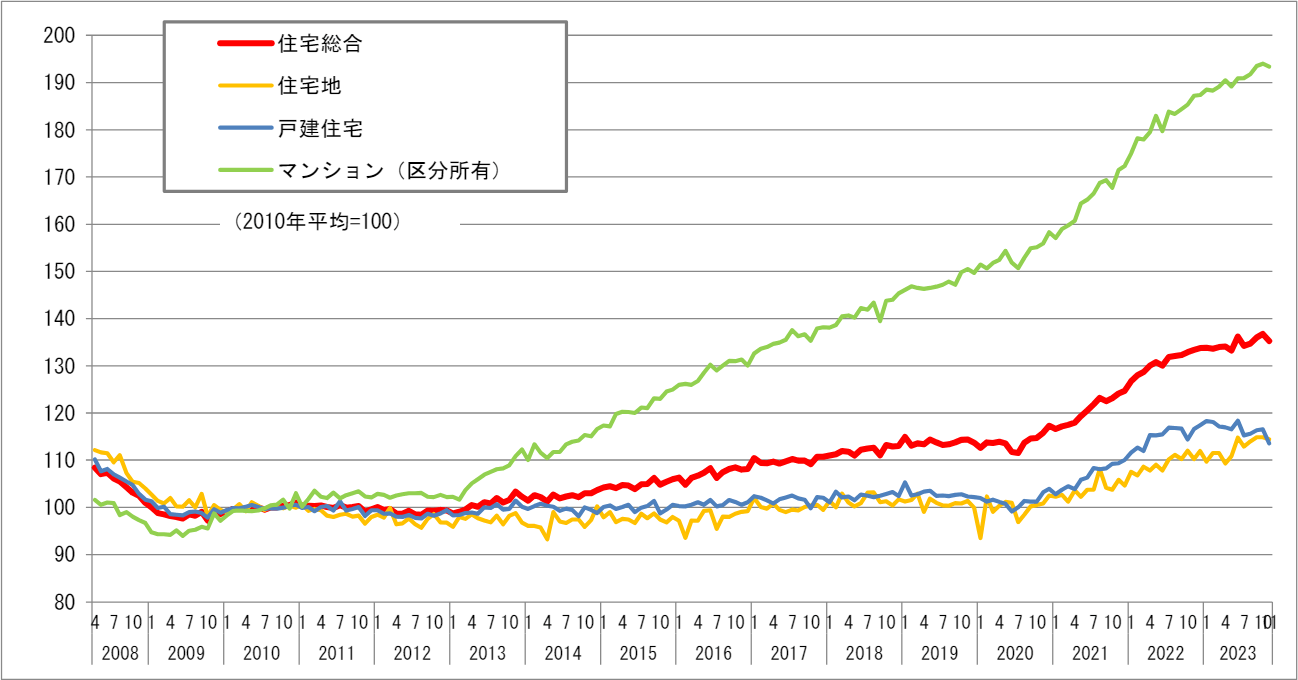

不動産価格指数(住宅)(令和5年11月分・季節調整値)

(出典:国土交通省)

マンションの価格は、長らく高騰を続けています。とはいえ上記のグラフはあくまで平均値であり、すべてのマンションが一律にここまで高騰しているわけではありません。今後さらに高騰するマンションもあれば、価値を下げていくマンションもあるでしょう。将来的に価格の上昇が期待できるマンションであれば、売却のタイミングを先延ばしするのも一つの戦略となります。

売るか貸すか悩んでいる場合は、不動産会社に売却査定と賃料査定を依頼してみましょう。その際に、今後の市況についても相談することをおすすめします。売却を先延ばしにするメリットと築年数が上がっていくことによるデメリットを天秤にかけるにあたって必要なのは、精度の高い相場の把握と人口動態や市況の予測です。

東急リバブルでは売るか貸すかお悩みの方に「賃貸×売却 無料W査定」を行っています。ぜひご利用ください。

3. 一定の労力をかけられる

マンションの賃貸経営は、売却に比べて手間がかかるものです。入居者の募集や選定、トラブル対応、物件の維持管理など、家主の責任で行わなければならない業務が多岐にわたります。これらの業務は不動産会社に委託することもできますが、丸投げとせず、家主も積極的に関わることが賃貸経営成功のコツの一つでもあります。

生活スタイルや他の業務、収支のバランスを考えて、無理のない範囲で賃貸経営に取り組めるかどうか検討しましょう。

マンションを貸す際によくある質問

最後に、マンションを貸す際によくある質問にお答えします。

自宅マンションを貸すメリットは?

自宅をマンションを貸すメリットは、主に「家賃収入を得られる」「資産を手放さず保持できる」「節税になる」「賃貸用マンションより高額で貸し出しできる」の4つです。

マンションを賃貸に出すにはどんな書類が必要ですか?

マンションを賃貸に出す際には「本人確認書類」「印鑑証明書」「登記簿謄本」「マンションの管理規約・使用細則」が必要です。別途、必要に応じて「間取り図」や「リフォーム時の資料」などが必要です。

家を貸す相手は誰ですか?

第三者の借主(入居者・賃借人)に貸し出すのが一般的です。入居審査の際に入居者を選定できますが、審査を厳しくしすぎると入居者がなかなか決まらず、収支が悪化するおそれもあるため注意が必要です。

東急リバブルでは、マンションや一戸建てなど不動産を賃貸する際のお客様からよくあるご質問とその回答を、ケースごとに「不動産取引 Q&A 貸す編」形式でまとめています。

ぜひご参考ください。

東急リバブルでは

お客様に合わせた最適な管理プランをご提案します。

※詳しくは「東急リバブルの賃貸管理プラン」をご覧ください。

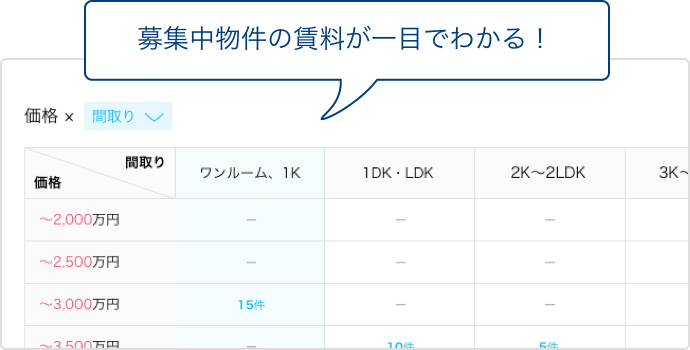

賃料相場を調べる

周辺募集物件検索

お貸しになりたい物件周辺で、現在募集中の物件を検索し、間取り・築年数等から賃料別の分布表をご覧いただけます。募集賃料の大まかな目安としてご利用ください。

物件種別を選択してください

賃貸管理

お役立ちコンテンツは

こちら

日々の暮らしを豊かにする

あなたの傍のライフサポートメディア

“賃貸管理の疑問解決”

賃貸管理に関する知っておきたい情報をまとめました。