ざっくり要約!

- 住宅ローンの審査は、主に本人の返済能力から判断するため、シングルマザーであることで不利になるケースはほとんどない

- シングルマザーで家を購入すると、子どもに住まいを残せたり性能の良い家に住めたりするメリットがある一方、購入費用・維持費用の負担が大きいことや、ライフスタイルの変化に対応しにくい点がデメリットとしてある

- 最近では女性用の住宅ローンや、シングルマザーを対象にした国の貸付制度もある

現在賃貸物件に住んでいるシングルマザーの方の中には、このまま賃貸物件に住んでいていいのか、自分の家を購入した方がいいのか、と悩まれている方も多いのではないでしょうか。

自分1人の収入で家計を支えているシングルマザーにとって、住宅ローンの審査が通るのか、通ったとしても返済し続けられるのかといった不安は、住宅購入にあたって大きな障壁となります。

本記事では、シングルマザーが家を購入する際の住宅ローンの考え方から、家を購入するメリット・デメリット、購入するタイミングについて解説します。積極的に活用したい支援制度もご紹介しますので、ぜひ最後までご一読ください。

記事サマリー

シングルマザーでも大丈夫!家を買うために必要な年収は?

家の購入を検討しているシングルマザーの方で、まず心配に思われることが多いのが「年収いくらあれば足りるのか」「住宅ローンを組めるのか」という悩みです。

結論からお伝えすると、シングルマザーの方も住宅ローンを組むことができ、家を購入するために必要な年収はそれほど高くありません。

まず前提として、金融機関の住宅ローン審査では、シングルマザーであること自体がマイナスになることはほとんどありません。

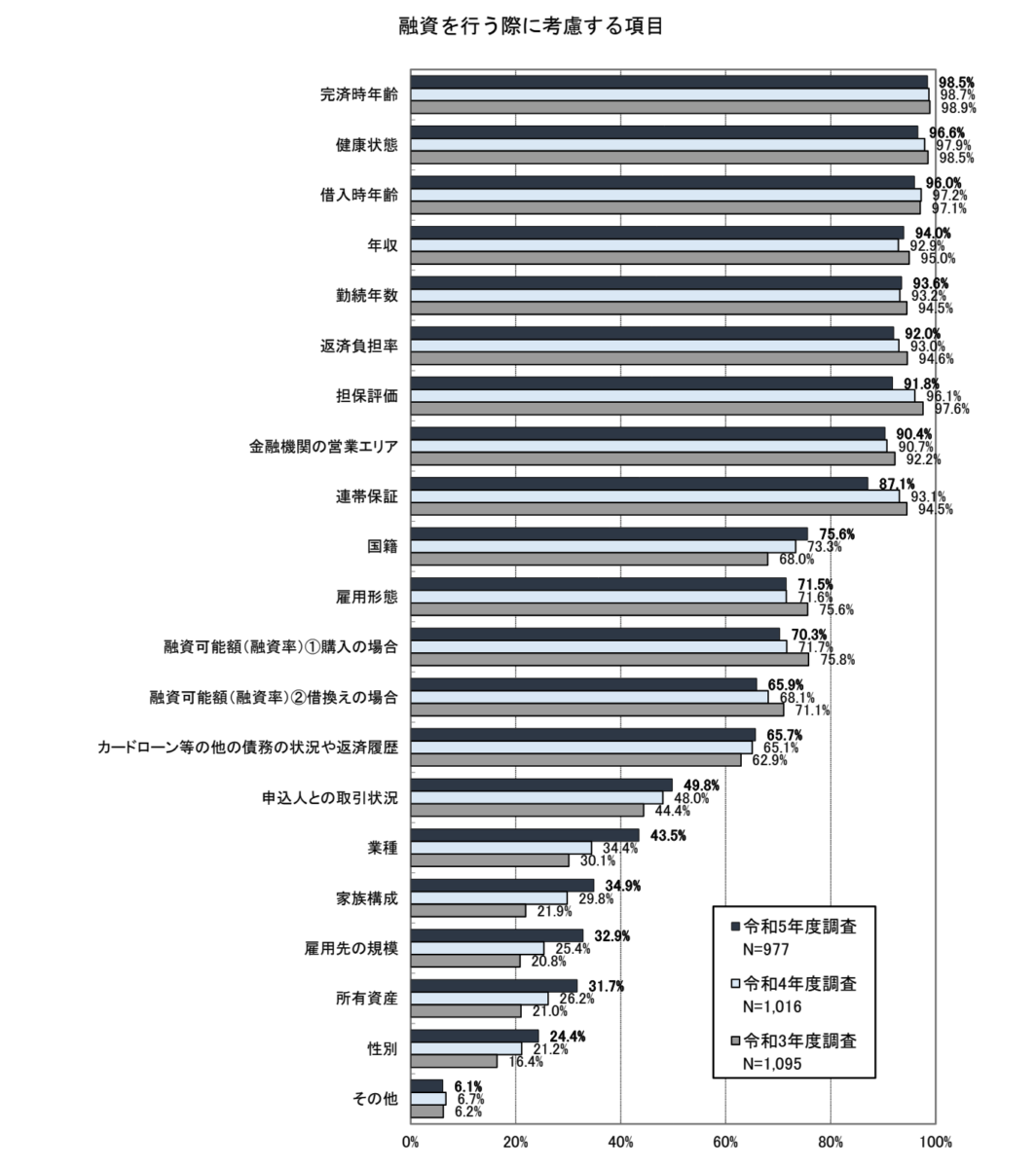

(出典:国土交通省「令和5年度 民間住宅ローンの実態に関する調査結果報告書」)

国土交通省住宅局の資料によると、金融機関が融資を行う際に考慮する項目は、完済時年齢、健康状態、借入時年齢、年収、勤続年数、返済負担率、担保評価などです。これらの項目が審査の主な基準であり、「シングルマザー」という項目は含まれていません。

審査項目として家族構成を挙げる金融機関もあります。しかし、上記の項目で審査をしていると回答した金融機関の割合が、いずれも90%以上であったのに対し、家族構成を考慮する金融機関は34.9%と少数です。これらの数値から、シングルマザーであることは審査に大きな影響を与えないことが分かります。

住宅ローン審査で重視されるのは、借りたお金を返済する能力です。そのため、シングルマザーでも安定した年収があれば問題ないということです。近年では女性向けの住宅ローンも増えており、年収や勤続年数に関する条件が緩和されています。派遣社員や契約社員であっても、返済能力が認められれば住宅ローンを組むことが可能です。

年収200〜300万円なければ住宅ローン審査は通りにくい

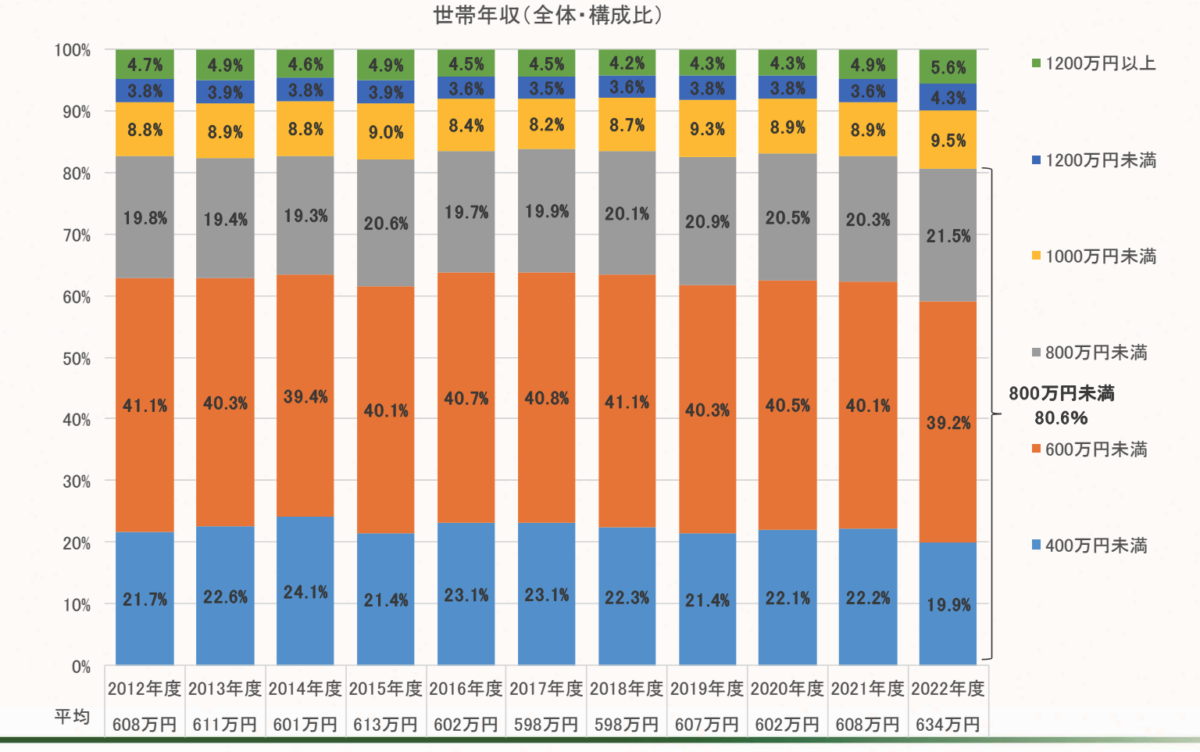

フラット35「世帯年収別」利用割合の推移

出典:住宅金融支援機構「2022年度フラット35利用者調査」

住宅ローン審査を通過するためには、最低でも年収200~300万円が必要です。住宅金融支援機構の2022年度調査によれば、フラット35の契約者の19.9%は年収400万円未満です。

実際、SBI新生銀行の住宅ローンでは、前年度年収が300万円以上を審査基準としています。また、りそな銀行の住宅ローンの場合は、年収が100万円以上あれば借り入れが可能な場合もあるようです。

ただし、年収が低いと借り入れ可能な金額が少なくなるため、金融機関が融資を行えるほど資産価値のある物件を購入できないケースは少なくありません。借入可能額が少いことを理由に、安価な築古の木造住宅などを選ぶ人もいますが、こうした物件は老朽化が進んでおり担保価値が低いため、金融機関は融資を見送る可能性が高いと言えます。

住宅の予算は自己資金+融資

マイホームを購入する際には、自己資金と融資のバランスを考えなくてはいけません。多くの人が住宅ローンを利用して購入資金を確保しますが、ここで重要なのが自己資金、つまり「頭金」です。

頭金は、購入する住宅の代金の一部として最初に支払う費用で、残りの金額はローンで賄い、月々返済していくことになります。物件価格の一部を頭金として支払うメリットは、頭金の分は利息がかからない点や、総返済額が少なくなり月々の返済額も減らせる点が挙げられます。

頭金なしの「フルローン」も可能ですが、借入額が増えるため月々の返済負担が大きくなるため、長期間に渡りローンを返済することを考えると、頭金は用意した方が安心です。

また、住宅購入の際に、親や祖父母から資金援助を受けようと考えている方もいるでしょう。住宅取得等資金には贈与税の非課税措置というものがあり、最大1,000万円までの贈与が非課税になるということはおさえておくといいでしょう。

| ・「親からの住宅資金援助」に関する記事はこちら 住宅購入で親からの支援を受けたときの非課税措置は?各制度や注意点について解説 |

借入額は年収の25%以下を目安に

年収に対する1年間の住宅ローン返済額の割合を「返済負担率」と呼び、住宅ローンを組む際には、返済負担率を25%以下に設定することが重要です。

例えば、年収300万円の場合、「年収300万円×25%÷12ヶ月=62,500円」が月々の返済額の目安となります。

住宅ローンを組むタイミングでは、理想のマイホームを購入するために、少し無理してでもできるだけ多くの融資を受けようとする方も少なくありません。しかし、住宅ローンは20~30年という長期に渡って返済していくものであり、たとえ少しであっても無理をした借り入れをしてしまうと、後に返済不能に陥る可能性が高まります。

金融機関の中には、返済負担率30%を借入金額の上限としているところもあります。しかし、特に子供の養育費やライフプランの変化により、突然の出費も想定されることから、見シングルマザー合は借入額を多くても25%までに抑えるように意識した方が安心です。

シングルマザーが家を買うメリット

家を購入するか迷っているシングルマザーの方の中には、家を購入することでどんなメリットがあるかを詳しく知りたいと思っている方も多いでしょう。ここでは家を購入する3つのメリットについて解説します。

子どもに家を残せる

子どもの将来を考えるシングルマザーの方にとって大きなメリットになるのが、子どもに家を残せるということです。

多くの金融機関では、住宅ローンを組む際に「団体信用生命保険」への加入が条件となっています。この保険は、契約者が死亡または高度障害になった場合に、残りの住宅ローンの支払いを肩代わりしてくれるものです。

つまり、契約者である母親に何かあった場合でも、住宅ローンの返済が免除され、子どもに持ち家を残せるということ。これは賃貸では得られない大きなメリットです。

相続された不動産は、子どもがそのまま住み続けられるのはもちろん、売却してまとまった資金に変えることも可能。さらに、現金ではなく不動産の形で資産を相続することで、相続税の税額を圧縮できる点も魅力と言えるでしょう。

| ・「相続税」に関する記事はこちら 相続税の評価額の計算方法を財産ごとに紹介!気になる節税についても解説 |

将来的に住宅にかかる費用が低減する

シングルマザーが家を買うもう1つのメリットは、将来的に住宅にかかる費用が少なくなることです。退職までに住宅ローンを完済すれば、その後の住居費の負担は大幅に減ります。物件や資金計画によっては、住宅ローンの毎月返済額を現在の家賃よりも低くすることも可能です。

ずっと賃貸マンションやアパートに住み続ける場合、退職後も家賃の支払いが続くだけでなく、場合によっては家賃が高くなる可能性も否定できません。収入が下がる退職後に住宅費用の負担が減るということは、想像する以上に重要なことだと言えます。

ただし、マンションの場合は管理費や修繕積立金、一戸建ての場合はメンテナンス費用がかかります。これらの費用を、自分一人の年金で賄えるかどうかをシミュレーションしておく必要はあるでしょう。

| ・「賃貸と持ち家」に関する記事はこちら 賃貸と持ち家で1300万円の差が?!相場を比較して検証してみた |

賃貸住宅より性能やセキュリティが高い物件が多い

賃貸住宅ではなく持ち家を購入することで、より性能やセキュリティが高い物件に住める点も魅力です。

例えば、分譲マンションは同程度の広さの賃貸物件に比べて、グレードの高い設備や内装が施されているのが一般的です。水回りの設備が充実していると家事を効率よくこなせますし、インターネット環境が整っていればリモートワークや子どもの学習環境も、快適に整えられるでしょう。

遮音効果の高い床材や壁材が採用されているケースも多く、騒音や振動が軽減されるため、静かな住環境を保つことも可能です。また、分譲マンションにはオートロックやダブルロック、管理人が常駐するなどセキュリティが充実している物件も多くあります。母親が不在時でも子どもが安全に過ごせる家を見つけやすいという点も大きなメリットです。

シングルマザーが家を買うデメリット

シングルマザーで家を購入する際、上記でご紹介したメリットだけでなく、デメリットもあるということを認識しておく必要があります。メリットとデメリットのバランスを考えて、慎重に検討しましょう。

ライフスタイルの変化に対応しにくくなる

シングルマザーが家を買う際のデメリットの1つは、ライフスタイルの変化に対応しにくくなることです。購入した家が自分と子どもだけで暮らす予定であっても、将来の再婚や両親との同居、子どもの独立など、ライフスタイルの変化を考慮する必要があります。

例えば、2人暮らしの場合は1LDK~2LDKの物件が一般的ですが、子どもの成長を考慮すると、2LDK以上の物件を選ぶことをおすすめします。ただし、子どもが独立した後は使用しない部屋が出てくる可能性があるため、必要以上に広い家・部屋数の多い家を選ぶことは避けましょう。

また、一度定住すると新たな住まいに移るのに大きな手間と時間がかかります。職場の変更や再婚などで引っ越しが必要になった場合、持ち家は流動性が低いため、思ったスケジュールで売却できないケースも少なくありません。

シングルマザーが住宅を購入する際には、長期的な視点でライフスタイルの変化に対応できる物件を選ぶことが重要です。

初期費用の負担が大きい

シングルマザーが家を買う場合、初期費用の負担が大きい点に注意しなければなりません。

住宅ローンを借りる際には、頭金や事務手数料などの諸費用を用意します。頭金というのは、住宅購入代金の一部を現金(自己資金)で支払うもので、一般的には購入価格の10~20%が必要とされています。一部の金融機関では頭金なしでローンを組むこともできますが、その場合は借入審査が厳しくなり、借入上限額が減る可能性があります。

また、ローンを組む際の諸費用の目安は、物件価格の3~5%程度とされています。諸費用は現金で支払うのが一般的ですが、金融機関によっては住宅ローンに組み入れて借りることも可能です。ただし、その場合も借入審査や条件が厳しくなる可能性があるため、可能であれば現金で用意したほうがいいでしょう。

| ・「住宅購入の諸費用」に関する記事はこちら 住宅購入にかかる諸費用ってどのぐらい? |

維持・修繕費用がかかる

家を購入するもう1つのデメリットは、維持・修繕費用がかかることです。

住宅を購入するとなると、どうしても毎月の住宅ローンの返済だけに意識が向きがちです。しかし他にも、固定資産税・都市計画税といった税金や、修繕・メンテナンス費といった定期的な維持費がかかるということも頭に入れておかなくてはいけません。

また、建物は年月を経るごとに老朽化していくため、将来的に設備交換や大規模な修繕が発生する可能性もあります。まとまった出費が予想されるため、毎月の支払いとは別に、将来に備えて一定額を積み立てていくことも重要と言えるでしょう。

シングルマザーが家を買う適切なタイミングは40代?50代?

住宅の購入は、一生に一度の買い物と言われるほど金額が大きく、決断するタイミングに悩む方は少なくありません。

適切なタイミングは世帯によって異なる

結論からお伝えすると、家を購入するタイミングは世帯によって異なります。

40代や50代になると、老後に備えて家を購入したいと考える人が増えてきます。子育てがひと段落し、定年退職後の生活を考える時期でもあり、一人暮らしであっても、賃貸より自分の家を持ちたいという希望が強くなるのです。

ただし、あまり購入時期を先延ばしにすることはおすすめできません。金融機関は収入の安定性を重視しており、完済時の年齢が80歳未満であることを条件としていることが一般的だからです。

年齢を重ねるほど設定できる借入期間が短くなり、借入期間が短くなるほど月々の返済額が上がるため、審査が厳しくなる傾向にあります。

| ・「家を買うタイミング」に関する記事はこちら 家を買うタイミングはいつがいい?子供の有無や年齢、離婚は影響する? |

購入が早ければ長期にわたってローンを返済していける

年齢を重ねるほど住宅ローンを組みにくくなることを考慮すると、家を購入するのであれば年齢の若いうちがいいということです。

購入時期が早いことのメリットは、住宅ローンの返済期間を長く取れること、そして月々の返済額も抑えられることが挙げられます。

例えば、完済時の年齢を80歳以下にしている金融機関で、最長35年のローンを組むには45歳までに借り入れる必要があります。つまり、40歳の前半のうちに物件購入に向けて動き出せば、返済期間を最も長く、月々の返済金額を最も低くすることが可能になるということです。

ただし、住宅ローンには金利がかかるため、返済期間が長いと総返済額は高くなります。総返済額のみに目を向けると、返済期間を短くした方がいいということでもあるので、上手にバランスをとって計画を立てることが重要です。

インフレ・金利上昇などの市況や経済状況も考慮する

家を買うタイミングを考える際には、インフレや金利上昇など、市況や経済状況も考慮することが重要です。

近年は低金利が続いており、利息を含めた総額を抑えられるため、家を買うには良いタイミングとなっています。条件次第では、金融機関が独自に設定した優遇金利を受けることも可能で、適用されれば店頭金利よりもさらに低い金利でローンを借りられることもあります。

しかし、変動金利で長期の住宅ローンを借り入れた場合、今後の社会情勢や経済動向によっては金利が上昇し、支払い総額が増加する可能性もあります。場合によっては、ローン返済中にプランの見直しをしたり、ローンの借り換えを検討する必要もあるということを知っておきましょう。

シングルマザーで家を購入する際には、将来の収入や支出を考慮したライフプランを立てるのはもちろん、万が一のために手元に一定の資金を残しておくことも求められます。

| ・「金融政策」に関する記事はこちら マイナス金利解除!住宅ローン金利や不動産価格に与える影響は? |

シングルマザーが家を買うときに利用できる補助金はある?

これから家を購入するにあたって、できるだけ費用を抑えたい、利用できる補助金制度があれば知りたい、という方も多いでしょう。

シングルマザーが家を買う際に利用できる補助金に、母子父子寡婦福祉資金貸付金制度というものがあります。

母子父子寡婦福祉資金貸付金制度は、内閣府の子ども家庭庁による制度で、20歳未満の児童を扶養している母親または父親(配偶者がいないことが条件)を対象に、住宅購入にかかる資金の貸付を行っています。

貸付限度額は最大150万円、保証人がいる場合は無利子で、住宅の建築・購入・修繕などにかかる資金を借りることが可能です。また、転居費用として最大26万円の貸し付けも利用できるため、新居への引越しの際は利用を検討してみましょう。

さらに、自治体によってはシングルマザーがマイホームを取得する際に利用できる、助成金や補助金を設けている場合があります。各自治体のホームページや福祉担当部署で、利用可能な制度がないか確認してみると良いでしょう。

まとめ

シングルマザーにとって、賃貸物件に住み続けるか家を購入するかは、将来の生活設計にもかかわる大きな悩みです。

自分ひとりの収入でやりくりしなければならず、ローンを返済し続けられるのかといった不安もあるでしょう。

シングルマザーが家を購入すべきかどうかは、各家庭の経済状況やライフプランによっても異なります。女性用の住宅ローンや国・自治体による補助制度なども上手に活用しながら、ご自身に一番合った選択肢を見つけましょう。

この記事のポイント

- シングルマザーでも家を買うことはできますか?

シングルマザーでも住宅ローンを組むことができ、家を購入するために必要な年収はそれほど高くありません。

詳しくは「シングルマザーでも大丈夫!家を買うために必要な年収は?」をご覧ください。

- シングルマザーが家を買うメリットはありますか?

子どもに家を残すことができたり、将来的には住宅にかかる費用を抑えたりすることができます。

詳しくは「シングルマザーが家を買うメリット」をご覧ください。

- シングルマザーが家を買うタイミングはいつが良いのでしょうか?

適切なタイミングは世帯によって異なりますが、住宅ローンの支払いの観点から見ると早い方が良いでしょう。

詳しくは「シングルマザーが家を買う適切なタイミングは40代?50代?」をご覧ください。

ライターからのワンポイントアドバイス

りそな銀行の女性向け住宅ローン『凛lin』フラット35は、全期間固定金利かつ保証人不要で借り入れが可能です。変動金利型のローンに抵抗があるという方は、利用を検討してみてはいかがでしょうか。

りそな女性向け住宅ローン

『凛 lin』フラット35(機構買取型)

物件探しや売却がもっと便利に。

無料登録で最新物件情報をお届けいたします。

Myリバブルのサービス詳細はこちら