ざっくり要約!

- 土地の相続税評価額は時価と異なるため、計算して算出する必要があります。

- 相続税評価額の計算方法は、路線価方式と倍率方式の2つです。

- 貸家建付地や借地などは、相続税評価額が減額される可能性があります。

相続税がかかるか心配になり、土地の評価額の計算方法が気になる方も多いでしょう。土地の計算方法はいくつかあるため、調べてみても使い分け方がわからない方もいるかもしれません。

この記事では、土地を相続するときの相続税評価額の計算方法や、減額される土地について解説します。トラブルになりやすい遺産分割時の計算方法までお伝えするので、ぜひ最後までお読みください。

記事サマリー

なぜ土地の相続税評価額が必要なの?

土地の相続税評価額が必要な理由は、相続税の計算にはすべての財産の合計金額を計算するためです。相続税は、基礎控除額を上回った場合のみ税務署に申告しなければなりません。相続税の基礎控除額の計算式は、3,000万円+600万円×法定相続人の人数です。

不動産は預貯金のように綺麗に分割できないため、相続税評価額を元にして相続する財産を分割します。

また、土地の相続税評価額は「時価(実勢価格)」と異なります。時価とは、売買の際に実際に取引される価格のことです。土地の時価については、時価?相続税評価額? 遺産分割時の注意点で後ほど詳しく解説します。

土地の相続税評価額の計算方法は2つ

土地の相続税評価額の計算方法は「路線価方式」と「倍率方式」の2つです。それぞれの計算方式の概要について詳しく解説します。

路線価方式

路線価とは、国税庁が定めた道路に面する土地1㎡あたりの価格です。路線価における道路とは、私道ではなく公道を指します。路線価は、国税庁の財産評価基準書のサイトから確認できます。

路線価方式とは、路線価が定められている地域の相続税評価額を計算する方法です。路線価方式の相続税評価額の計算方法は「路線価×土地の面積」です。計算方法の詳細は「路線価方式で土地の評価額を計算する方法」で解説します。

土地の面積は、毎年4~6月頃に役所から送られてくる固定資産税納税通知書で確認できます。

倍率方式

路線価が定められていない地域では、倍率方式で相続税評価額を計算します。倍率方式とは、土地の固定資産税評価額に一定の倍率を乗じて計算する方法です。

固定資産税評価額は、以下の書類で確認できます。

- 固定資産税納税通知書

- 固定資産評価証明書

- 固定資産課税台帳

固定資産評価証明書や固定資産課税台帳は、市区町村の役所や都税事務所で発行・閲覧できます。

倍率は、路線価と同様に国税庁の財産評価基準書で確認しましょう。計算方法の詳細は「倍率方式で土地の評価額を計算する方法」で解説します。

路線価方式で土地の評価額を計算する方法

路線価方式で土地の評価額を計算する方法は、以下の通りです。

- 土地の面積を確認する

- 路線図で路線価を確認する

- 土地の評価額を計算する

それぞれのステップについて詳しく解説します。

土地の面積を確認する

固定資産税評価証明書を取り寄せ、土地の面積を確認しましょう。

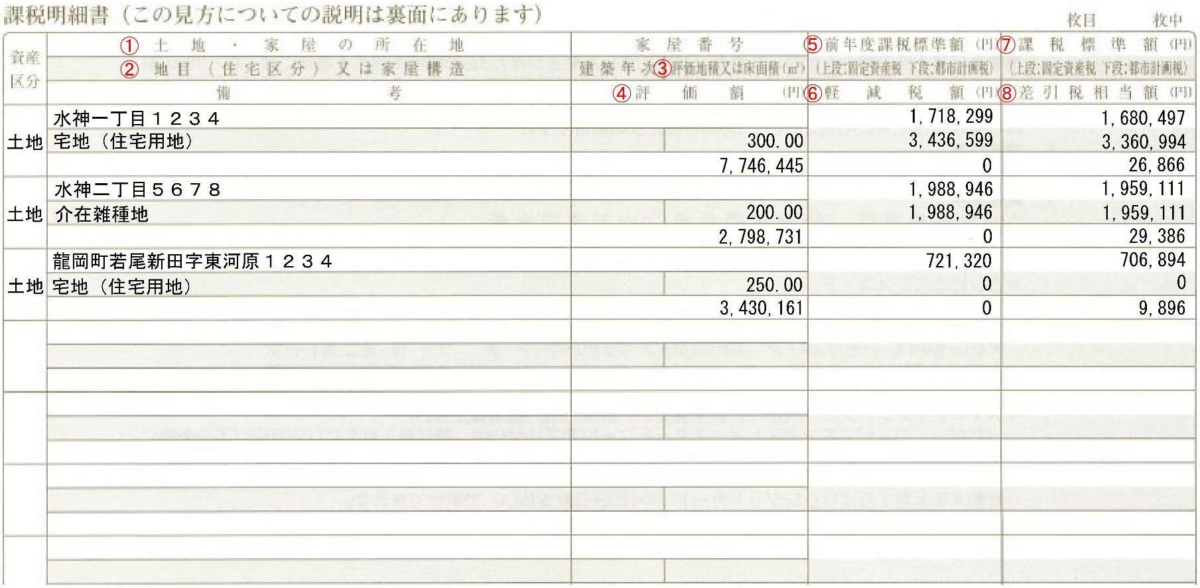

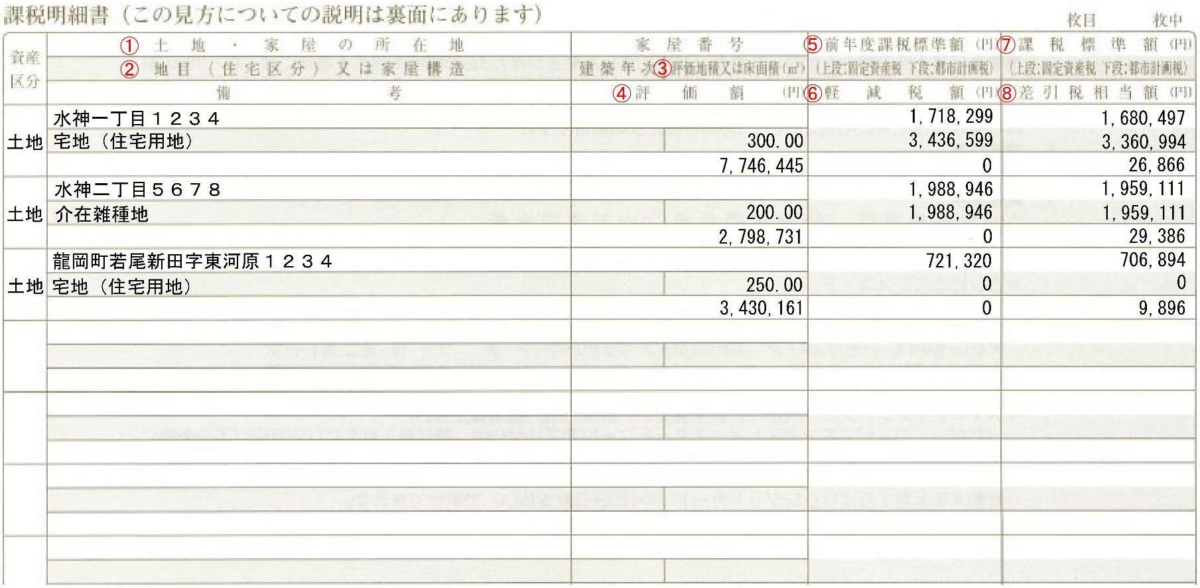

参考:韮崎市 | 固定資産税・都市計画税 納税通知書兼課税明細書(土地)の見方

この韮崎市の評価証明書の場合、赤文字の③の部分に土地の面積が記載されています。一番上の水上一丁目1234の土地の大きさは、300㎡であることがわかります。

| ・「固定資産税評価証明書」に関する記事はこちら 固定資産評価証明書とは?使う場面や取得方法をわかりやすく解説 |

路線価図で路線価を確認する

路線価は、国税庁の財産評価基準書から確認できます。

参考:国税庁|路線価図の説明

上記の路線価図からA町2丁目12番地(右下の赤丸)の路線価は「255D」と書かれています。数字の横のアルファベットは借地権割合を指し、借地の場合に利用します。借地とは、建物の所有を目的として借りている土地のことです。

道路に面する1㎡あたり千円単位の単価を示しているため、255Dの数字から1㎡当たりの路線価は25万5,000円と分かります。

| ・「路線価」に関する記事はこちら 路線価とは? 4つの公的価格とあわせて見方や計算方法などを実際の路線価図を見ながらわかりやすく解説 |

土地の評価額を計算する

調べた土地の面積に路線価を乗じて、土地の評価額を求めます。

たとえば、面積300㎡、路線価30万円の土地の相続税評価額は900万円です。

なお、土地の形状や利用目的によって、計算式に減額できる補正率をかけられるケースもあります。

倍率方式で土地の評価額を計算する方法

倍率方式では、以下の流れで土地の評価額を計算します。

- 固定資産税評価額を確認する

- 倍率を確認する

- 土地の評価額を計算する

それぞれのステップを見ていきましょう。

固定資産税評価額を確認する

まず、固定資産税評価証明書で、相続する土地の固定資産税評価額を確認します。

参考:韮崎市 | 固定資産税・都市計画税 納税通知書兼課税明細書(土地)の見方

この評価証明書では、④の部分固定資産税評価額が書かれています。一番上の水上一丁目1234の固定資産税評価額は、7,746,445円とわかります。

固定資産税評価証明書の書式は自治体ごとに異なるため、見方が不安な方はお住まいの市区町村のサイトで確認しましょう。

倍率を確認する

次に、財産評価基準書の評価倍率表から倍率を確認します。

上記の倍率表では、暁町3丁目の宅地の倍率は1.1だとわかります。

土地の評価額を計算する

固定資産税評価額と倍率をかけて、土地の相続税評価額を求めます。

固定資産税評価額が700万円、倍率1.1の場合の相続税評価額は770万円です。

相続税評価額が減額されるのはどんな土地?

以下のような土地の相続税評価額は、減額されます。

- 「小規模宅地等の特例」が適用になる土地

- 貸家建付地

- 借地

- 広大地

- いびつな形状・間口が狭いなど条件の悪い土地

それぞれの土地の概要や減額率について詳しく解説していきます。

「小規模宅地等の特例」が適用になる土地

小規模宅地等の特例とは、被相続人(亡くなった方)の自宅や事業で使用していた土地の評価額を最大80%減額される制度です。特例が適用される土地は、以下の割合が評価減されます。

| 適用される土地 | 限度面積 | 減額される割合 |

|---|---|---|

| 特定居住用宅地等(被相続人が自宅として使っていた土地) | 330㎡ | 80% |

| 貸付事業用宅地等(被相続人が賃貸として使っていた土地) | 200㎡ | 50% |

| 特定事業用宅地等(貸付以外の事業で使っていた土地) | 400㎡ | 80% |

| 特定同族会社事業用宅地等(同族会社が使っていた土地) | 400㎡ | 80% |

小規模宅地等の特例を利用するためには、期限内に相続税の申告をしなければなりません。

貸家建付地

貸家建付地(かしやたてつけち)とは、アパートやマンションなどを建てて、人に貸し出している土地のことです。貸家建付地はご自身が所有している土地にもかかわらず、建物に人が住み、利用制限がかかるため相続税評価額が下げられます。

貸家建付地の相続税評価額は、以下の計算式で求められます。

評価額=自用地としての価額-(自用地としての価額×借地権割合×借家権割合×賃貸割合)

自用地とは、ご自身で所有かつ使用している土地です。借地権割合は、路線価図や倍率表で確認してください。借家権割合は、全国一律30%と定められています。

借地

相続した土地が借地の場合、以下の計算式で相続税評価額が求められます。

借地の相続税評価額 = 土地の相続税評価額 × 借地権割合

貸家建付地と同様に借地権割合は、路線価図や倍率表で確認できます。

地積規模の大きな宅地

地積規模の大きな宅地(広大地)の評価額が減額される理由は、買い手が分譲住宅の開発業者などに限られるためです。以下の面積を超える土地は、地積規模の大きな宅地として評価額が減額されます。

- 三大都市圏:500㎡以上

- 三大都市圏以外:1,000㎡以上

三大都市圏とは東京や大阪、名古屋のエリアです。

いびつな形状・間口が狭いなど条件の悪い土地

また、以下のような条件の悪い土地は、活用しにくいため評価額が減額されます。

- 土地の奥行が長い

- 正方形・長方形ではなく、形がゆがんでいる

- 道路に面していない

- がけ地等を有する

土地の形や条件によって、減額される割合は異なります。

時価?相続税評価額? 遺産分割時の注意点

遺産分割のときは、原則的に土地の評価額の計算方法は時価を使って求めましょう。不動産評価額は、遺産分割時のタイミングを基準として計算するためです。土地の時価は常に変動するにもかかわらず、路線価は1年、固定資産税評価額は3年ごとにしか改定されません。

ただし、相続人同士で遺産分割時に土地評価額の算定方法で揉める可能性があります。たとえば、2人の相続人A・Bがいた場合を仮定し、現物分割でAは不動産、Bは現金を相続する場合を考えていきます。

Aはできる限り評価が下がる相続税評価額や、固定資産税評価額での分割を希望し、Bは時価で計算するべきだと主張するかもしれません。遺産分割時の評価は時価が原則であるものの、相続人が合意すれば、固定資産税評価額や相続税評価額でも分割できます。

まとめ

相続税評価額の計算方法は、路線価方式と倍率方式の2つです。相続税評価額は、被相続人の使用していた状況や土地の形状によって、金額が大きく変わります。相続税評価額を計算するときは、減額できる土地なのかよく調べてから計算しましょう。

また遺産分割時は、不平等な分け方になると親族の関係が悪化する可能性があります。時価の方式で計算することを親族間で納得したうえで、トラブルにならないように平等な分割割合を決定してください。

この記事のポイント

- なぜ相続税評価額が必要なの?

相続税の計算にはすべての財産の合計金額を計算する必要があるためです。

詳しくは「なぜ土地の相続税評価額が必要なの?」をご覧ください。

- 相続税評価額の計算方法を教えてください。

路線価方式と倍率方式の2つがあります。

詳しくは「土地の相続税評価額の計算方法は2つ」をご覧ください。

- 相続税評価額がどのような土地が減額されますか?

詳しくは「相続税評価額が減額されるのはどんな土地」をご覧ください。

ライターからのワンポイントアドバイス

相続税評価額の計算方式は、非常に複雑なため相続税評価額の減額される割合を算定するときは、土地の形や立地によって専門家でも判断に迷うような土地もあります。相続税の申告漏れがあると、数百〜数千万円ものペナルティを課せられる可能性があります。ペナルティを課される不安を取り除くために、相続税の申告実績が豊富な税理士に相続税評価額の計算を相談しましょう。

物件探しや売却がもっと便利に。

無料登録で最新物件情報をお届けいたします。

Myリバブルのサービス詳細はこちら