| 記事監修・取材先 さくら事務所会長 長嶋 修 |

| 1967年、東京生まれ。1999年、業界初の個人向け不動産コンサルティング会社・さくら事務所を設立、現会長。 業界の第一人者として不動産購入のノウハウにとどまらず、業界・政策提言にも言及するなど精力的に活動。TV等メディア出演 、講演、出版・執筆活動など、様々な活動を通じて『第三者性を堅持した不動産コンサルタント』第一人者としての地位を築く。 2022年6月現在、登録者数6.46万人のyoutubeチャンネル(長嶋修の「日本と世界を読む」)を運営。不動産投資・政治・経済・金融全般についての情報発信をするyoutuberとしても活動中。 |

東京外国為替市場の円相場は4月、一時、1ドル=160円台にまで値下がりしました。ここまで円安が進んだのは、実に34年ぶりのことです。歯止めの効かない円安は、日本の不動産市場にどのような影響を与えるのでしょうか?

さくら事務所の会長で不動産コンサルタントの長嶋修さんに、円安の要因や影響、今後の日本経済・不動産市場の見通しについて聞きました。

米ドル/円(USD/JPY)の為替の推移

記事サマリー

なぜここまで円安が進んでいるの?

円安が進んでいる要因は、米国と日本の金利差にあります。米国は2022年3月にゼロ金利政策を解除し、金融引き締めに転換しています。一方、日本も2024年3月にマイナス金利政策を解除しましたが、4月の金融政策決定会合では金融政策の据え置きを決定。日米の金利差は縮まっていません。

「今、低金利を維持しているのは日本円とスイスフランだけです。全体で見ると、この2つの通貨が他の主要通貨を支える構図となっています。日米の金利差は長らく2%程度でしたが、今は5%超。昨今では、国内企業でさえも海外で投資や事業をするときには日本で資金調達して海外で運用しています」(長嶋さん、以下同)

海外から見れば日本の不動産は“バーゲンセール”状態

マンション/高級住宅(ハイエンドクラス)の価格水準の比較(2023年4月時点)

2024年5月時点の米国の30年固定住宅ローン金利は、7%を超えています。日本も固定金利は上昇基調にあるものの、全期間固定金利でも2%弱、変動金利にいたっては上昇するどころかますます金融機関間の競争が激化し、0.3〜0.4%程度で借り入れることができます。長嶋さんは、この金利差が日本の不動産市場に与える影響について次のように考察します。

「住宅ローン金利の上昇により、米国の住宅市場が冷え込んでいくのは明白です。一方、まだまだ低金利を維持している日本の不動産市場。この構図から、特にドル経済圏の方からすれば、日本の不動産はかなり魅力的に映るでしょう。そもそも、日本の不動産は他の先進国と比較すれば割安です。元々、魅力的だった日本の不動産が、円安・ドル高でさらに魅力を増しているわけです」

世界のマネーが流入するのは不動産だけにあらず

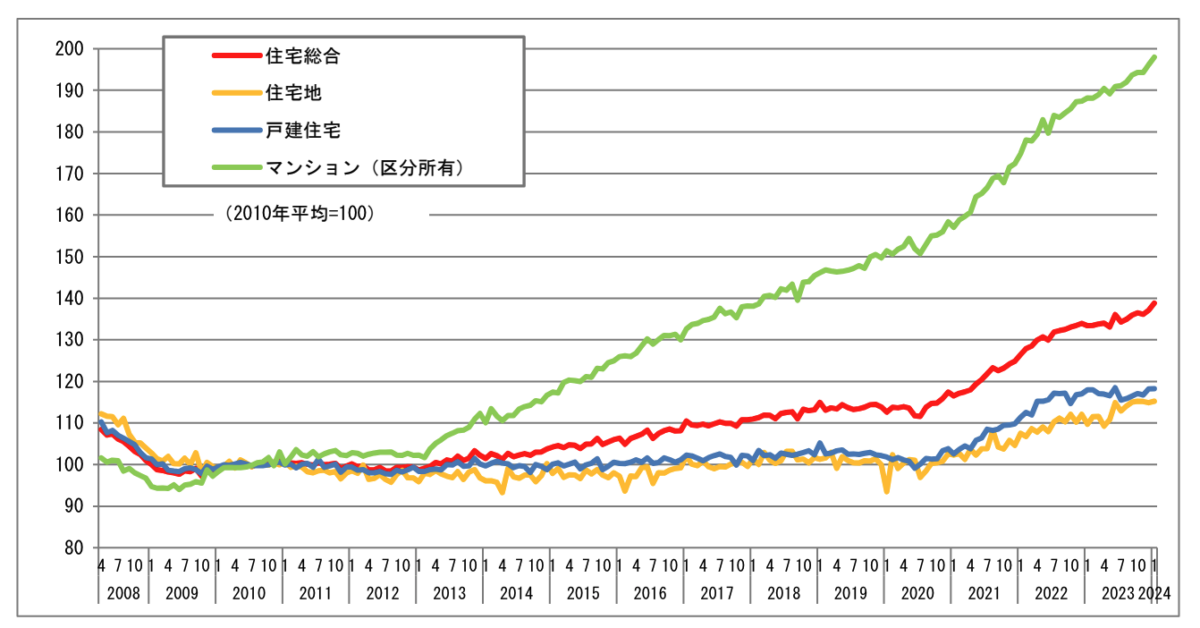

不動産価格指数(住宅)(令和6年1月分・季節調整値)※2010年平均=100

民主党から自民党へ政権交代してからというもの、日本の不動産価格は低金利を背景に、大きく高騰してきました。しかし、他の先進国と比較すればまだまだ割安。コロナ禍前は1ドル=110円以下であったことを考えれば、日本の不動産はドル経済圏の人からすると“バーゲンセール”のような状況になっているのです。

「すでに2020年後半からファンド系のマネーは日本の不動産市場に入ってきています。日本の不動産が割安ということもありますが、その頃はコロナが蔓延した時期。日本はとりわけコロナの影響が少なかったので、各ファンドのポートフォリオにおける日本の不動産の比率が高まったのです。円安によって、さらにこの比率は高まっているものと考えられます。もちろんファンドのみならず、個人のお金も日本の不動産や株などに向くことになるでしょう。

これまでは主に中国や香港、台湾などアジア圏の方々が日本の不動産を購入していましたが、中国の不景気もあってこの勢いは衰えています。今後は、欧米からも大量のマネーが日本に流れてくると思います」

円安の恩恵を受ける不動産は?

円安によって日本の不動産市場に大量の海外マネーが流入すると推測されますが、その影響は局所的と考えられます。国外のみならず、国内投資家においても、投資の対象とするのは主に都市部の物件です。円安の影響を受けるのも、東京・大阪・名古屋・福岡・仙台・札幌など大都市圏が中心となるでしょう。加えて長嶋さんは、次のようなエリアも円安の影響を受ける可能性があると言います。

「台湾の半導体メーカーが熊本県に進出し、周辺エリアの地価が大きく上昇していますが、物価も人件費も安いということで、日本に進出する海外企業は今後さらに増えてくるかもしれません。海外企業が進出してくるとすれば、その周辺の不動産は影響を受ける可能性があります。これまで、日本の人件費が高いからと中国や東南アジアに工場を作っていたわけですが、いまや立場が逆転しています」

円安はいつまで?今後の日本経済・不動産市場の行方

不動産価格は、需要と供給のバランスによって変動します。当然ながら、需要が高まれば価格は高騰します。円安によって日本の不動産の魅力が高まったことにより需要が上がれば、今後、局所的に不動産価格のもう一段の高騰が見られる可能性があります。

しかし、日本は利上げに、米国は利下げに向かっていることから、今後、円高に振れる可能性は十分にあります。今後の日本経済、そして不動産市場はどうなっていくのでしょうか?

円安はいつまで続く?

急激な円安に対処するため、日本銀行は4月から5月にかけて2度の為替介入を実施したものと見られます。日本銀行の植田総裁は4月の金融決定会合で「今のところ円安が基調的な物価上昇率に大きな影響を与えていない」という旨の発言をしたものの、5月の読売異国生経済懇話会では「円安が物価に影響を及ぼしやすくなっている」「物価見通しが上振れした場合は金利を早めに調整していくことが適当」と発言が一転。「急激な利上げは家計や中小企業の負担を増大させる」と懸念しつつも、近いうちに利上げに踏み切るものと見られます。

一方、米国のFRB(連邦準備制度理事会)は、4月まで6会合連続で政策金利を据え置いており、利下げ時期を伺っている状況です。日本が利上げ、米国が利下げに踏み切れば、両国の金利差は徐々に縮まります。

「いつ円高になってもおかしくない状況だと思います。歴史を振り返れば、1ドル=360円から始まり、1971年のニクソン・ショック以降は変動相場制に移行して1ドル=200円台に。続いて1985年のプラザ合意でドル高が是正され、1ドル=120円ほどになりました。これまでも、基軸通貨であるドルを他国が支えてきたのです。今の円安も、円の力が弱いのではなく、基軸通貨の責任として無制限にお金を刷り、財政赤字を積み上げてきたドルを円が支えているわけです。とはいえ、日本円もスイスフランも含め、今は通貨が非常に弱い時代です。だからこそ、不動産をはじめとする資産が全面高になっているのでしょう。

しかし、ドルはもはや基軸通貨ではなくなりつつあります。BRICSは新しい通貨や金融システムの構築に乗り出しており、米国でもテキサス州を中心として、ゴールドに裏付けされた通貨体制の実証実験中です。現行の金融システムの限界も迫っていることから、早ければ米国の大統領選後には金融システムそのものが変わる可能性もあると思います。その前に円高に振れたとしても、まったく不思議ではありません」

利上げ・円高で日本の不動産価格は下がるのか

金融緩和によってもたらされた不動産価格の高騰、そして円安で一層魅力を増した日本の不動産。利上げや円高によって“バブルが弾ける”ようなことにはならないのでしょうか?

「利上げにしても円高にしても、行き過ぎれば不動産価格が下がる要因になるでしょうが、今はそれを気にする段階にはないと思います。そもそも、日本は大幅は利上げはできないはずです。金利を上げてしまうと、国債が消化できなくなってしまうからです。金利を上げるということは、国債の評価が下がるということ。一定率、金利が上がれば、日銀は債務超過に陥ってしまいます。

0.25〜0.5%程度の利上げであれば、不動産市場への影響は大きくないと考えます。しかし、いきなり0.75%〜1%上がったり、段階的にそれ以上引き上げられたりすれば、随分、市場の様相は変わってくるでしょう。とはいえ、利上げになっても、円高になっても、魅力的な不動産の魅力が損なわれるわけではありません。私は常々、不動産市場は『三極化』が進んでいると申し上げていますが、インフレや利上げという状況でさらにこの傾向が進むと考えています」

不動産市場の三極化とは

長嶋さんの言う「市場の三極化」というのは「価格維持・あるいは上昇する地域」「なだらかに下落を続ける地域」「限りなく無価値・あるいはマイナスの地域」の格差が広がるということを指します。

すでに地方の一部地域には過疎化がみられ、多くの地方都市で居住区域を限定するコンパクトシティの形成が計画されています。「新築マンション価格がバブル期を超えた」とのニュースもありましたが、昨今は、新築マンションの供給エリアもほぼ都市部。中古住宅においても、価格が高騰しているのは大都市圏や駅近エリア、郊外の中でも利便性の高いエリアなどと限定的です。そして、円安の影響を受けて不動産価格が高騰する可能性があるのも、都市部など局所的です。

「今もこれからも、日本の不動産ほど色々な意味で魅力的な資産はないと思います。円高になっても、世界の金融システムが変わったとしても、不動産の相対的な価値は変わりません。他の先進国では、大都市であってもオフィスの空室率がまったく回復せず、20%、30%といった場所もありますが、日本はすでに回復して一桁台です。不動産価格もここまで随分上がってきましたが、他国と比べると割安ゆえに上昇する余地がある。不動産流通の仕組みについては他の先進国と比べればまだまだですが、徐々に整備されつつあります。

円安というのは外部要因の一つであり、本質的な魅力が活かされるような環境や体制が整っていけば、日本の不動産の価値は今後ますます高まっていくと思います。とはいえ、すべての不動産ということではありません。だからこそ、格差が大きくなるということです」

まとめ

依然として歴史的な円安が続いていますが、日本の利上げや米国の利下げによって今後、円高に振れる可能性は十分あります。円安は日本の不動産の魅力を高めますが「円高になったとしても日本の不動産の魅力が損なわれるわけではない」と長嶋さんは言います。とはいえ、円安によって価値が上がる不動産も、外部要因の影響を受けずに魅力的であり続ける不動産も限定的です。市場の三極化がますます進むとみられるこれからの時代は、資産価値を維持し続けられるかどうかという視点も持ったうえで売り時や買い時を考えることが大切です。

物件探しや売却がもっと便利に。

無料登録で最新物件情報をお届けいたします。

Myリバブルのサービス詳細はこちら