ざっくり要約!

- 相続した土地を3年以内を目安に売却することで「取得費加算の特例」が適用になる可能性があります。

- 被相続人が居住していた空き家が建っている土地を売却した場合は「相続空き家の3,000万円特別控除」が適用になる可能性があります。

- 相続空き家の3,000万円特別控除と取得費加算の特例は併用できません。

相続した土地を売却した方がいいのか迷っている方もいるでしょう。相続した土地は、3年以内を目安に売却すると「取得費加算の特例」が適用になる可能性があるため、税負担を軽減できます。また、相続した土地に空き家が建っている場合は「相続空き家の3,000万円特別控除」が適用できる可能性もあります。

この記事では、取得費加算の特例や相続空き家の3,000万円特別控除の概要について解説します。相続した不動産を放置した場合のペナルティまで解説するため、土地の売却タイミングに迷っている方はぜひ最後までお読みください。

記事サマリー

相続した土地を3年以内に売却することで適用できる控除特例

相続した土地を3年以内を目安に売却すると「取得費加算の特例」が適用となる可能性がありますます。また、相続開始直前まで被相続人(亡くなった方)が住んでいた家屋の建つ土地を同じく3年以内を目安に売却することで「相続空き家の3,000万円特別控除」が適用となる可能性があります。

それぞれの控除特例について解説します。

取得費加算の特例

取得費加算の特例は、売却する不動産を相続するときに課税された相続税を、取得費に加算して、課税される譲渡利益を減らせる制度です。

相続開始のあった日の翌日から、相続税の申告期限の翌日以後3年を経過する日までに売却する必要があります。

相続税の申告期限は10ヶ月であり、特例を利用できる期限は3年10カ月以内です。

特例の詳しい内容は「取得費加算の特例の効果や適用要件」で解説します。

相続空き家の3,000万円特別控除

相続空き家の3,000万円特別控除とは、被相続人の住んでいた自宅を相続した人が売却したときに利用できる特例です。

特例を利用するには、以下の2つの期限内に売却する必要があります。

- 相続してから3年を経過する年の12月31日

- 令和9年12月31日

特別控除の詳しい内容は「相続空き家の3,000万円特別控除の効果や適用要件」で解説します。

取得費加算の特例の効果や適用要件

続いて、取得費加算の特例の効果による節税効果や、適用要件を見ていきましょう。

相続税の一部を取得費に加算できる

取得費加算の特例を利用すると、相続税の一部を取得費に加算できます。

取得費が増えると不動産を売却した時に課税される利益が少なくなり、税負担を軽減できます。

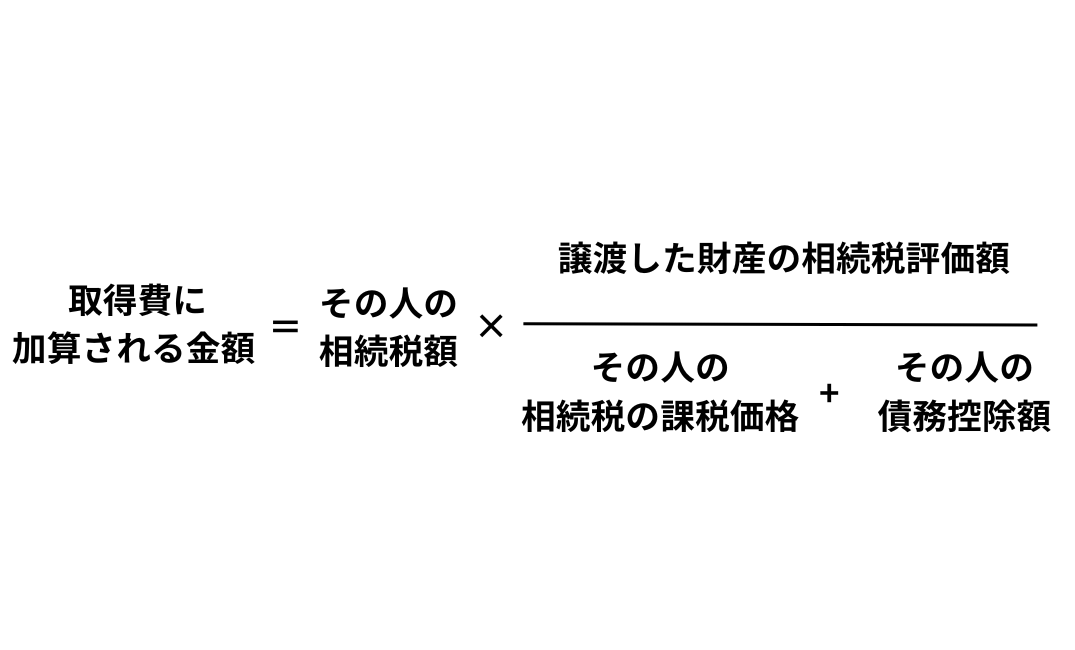

取得費に加算できる金額

取得費を加算できる金額を求める計算式は、以下の通りです。

加算できる相続税額の計算は専門知識が必要なため、税理士に相談しましょう。

| ・「取得費の計算方法」に関する記事はこちらから 取得費が不明な土地を売却するときの税金はどうなる? |

適用要件

取得費加算を適用するためには、以下の3つの要件を満たす必要があります。

- 相続や遺贈により財産を取得した人

- 財産を取得した人に相続税が課税されていること

- 相続開始のあった日の翌日から、相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

遺贈とは、遺言によって財産を取得することを指します。

なお、相続空き家の3,000万円特別控除と取得費加算の特例は併用できないため、どちらの控除特例を利用する方が効果が高いのか検討しましょう。

| ・「不動産を売却したときに利用できる特例」に関する記事はこちら 土地売却時に受けられる9つの税金控除特例 |

相続空き家の3,000万円特別控除の効果や適用要件

ここからは、相続空き家の3,000万円特別控除による節税効果や、適用要件について見ていきましょう。

譲渡所得を最大3,000万円控除

不動産を売却して利益が出た場合、その利益が所得とみなされて所得税がかかります。課税される利益は、以下の計算式で求めます。

課税される利益 = 売却代金 – 譲渡費用 – 取得費

譲渡費用は、売却するときにかかった仲介手数料や印紙代などです。取得費とは、不動産の購入代金や建築費などを指します。

特別控除を利用すると譲渡所得から最大3,000万円控除されるため、課税される所得が軽減できます。

なお、2024年1月から相続人3人以上の最大控除額は、2,000万円に変更されました。

| ・「家の売却にかかる税金」に関する税金はこちら 家の売却に税金はかかる?控除特例や計算方法を解説! |

適用するには耐震リフォームか除去が必要

特別控除を利用するには、耐震リフォームをするか建物の除去が必要です。

なお、2024年1月1日以降に売却するときは、譲渡後に工事をしても特別控除を適用できます。

その他の適用要件

その他の主な適用要件は、以下の通りです。

- 1981年5月31日以前に旧耐震基準で建築された

- 自宅に被相続人以外が住んでいなかった

- 区分所有建物登記がされている建物でない

区分所有建物登記された建物とは、マンションやアパートのような1つの物件に複数の部屋があり、それぞれ登記できる物件です。

| ・「空き家の売却」に関する記事はこちらから 空き家の売却について解説!解体して更地にする、そのまま売る以外の方法も紹介 |

控除特例が適用されないだけではない! 相続した不動産を放置するリスク

相続した不動産を放置すると控除特例が受けられないだけでなく、以下のようなリスクがあります。

- 維持費がかかり続ける

- 放置するとペナルティが課されるおそれがある

- 資産価値が下がる

リスクについて詳しく見ていきましょう。

維持費がかかり続ける

相続した不動産を放置すると、以下のような維持費がかかります。

- 固定資産税・都市計画税

- 火災保険

- 建物のメンテナンス費用

- 庭木の剪定費用

また台風やゲリラ豪雨などで瓦が飛んだり、ブロック塀が崩れる可能性があります。

瓦やブロック塀によって周辺の住宅に被害を及ぼし、通行人に怪我をさせた場合、損害賠償を支払うことになりかねません。

放置するとペナルティが課されるおそれがある

空き家対策特別措置法に基づき、空き家を放置するとペナルティが課されるおそれがあります。

相続した不動産を放置した結果、周囲に危険を及ぼす可能性がある「特定空き家」や「管理不全空き家」に指定されたうえで行政から勧告を受けると、住宅用地の特例の適用から外れます。

住宅用地の特例

| 固定資産税課税標準額 | 都市計画税課税標準額 | |

|---|---|---|

| 小規模住宅用地(200㎡以下の部分) | 1/6 | 1/3 |

| 一般住宅用地(200㎡超の部分) | 1/3 | 2/3 |

| ・空き家対策特別措置法」に関する記事はこちら 「空き家対策特別措置法(空き家法)」改正が決定!「管理不全空き家」も固定資産税減額解除の対象に |

資産価値が下がる

放置した不動産は劣化が進み、資産価値が下がる可能性が高くなります。

木造住宅は、定期的に換気しなければ湿気によって傷んでしまいます。カビが発生するだけでなく、柱や床が腐食するケースもあるでしょう。

将来の売却益が損なわれる可能性が高くなるため、早めに処分を進めることをおすすめします。

| ・「空き家問題」に関する記事はこちら 空き家問題とは?政府の対策や税金、空き家バンクや購入方法も解説 |

まとめ

相続した土地を3年以内に売却すると、相続空き家の3,000万円特例や取得費加算の特例などが利用できます。

なお、この2つの特例は併用できないため、どちらの制度を利用すると節税効果が高いのか専門家に相談したうえで決めましょう。

空き家を放置すると、維持費がかかり続けるだけでなく、ペナルティが課される可能性があります。税負担を軽減させるためにも、相続した土地の対処を早めに進めましょう。

この記事のポイント

- 土地を相続しました。不要な場合、売却は早急にしないといけないのでしょうか?

相続した土地を3年以内に売却すると、以下の控除特例が利用できます。なお、相続した土地を売却する「3年以内」の期限は、あくまでも目安です。

詳しくは「相続した土地を3年以内に売却することで適用できる控除特例」をご覧ください。

- 相続空き家の3,000万円特別控除の効果や適用要件はどのようなものですか?

相続空き家の3,000万円特別控除による節税効果や、適用要件について、「相続空き家の3,000万円特別控除の効果や適用要件」をご覧ください。

- 相続した不動産を放置しています。何かリスクはありますか?

相続した不動産を放置すると控除特例が受けられないだけでなく、「維持費がかかり続ける」「放置するとペナルティが課されるおそれがある」等のリスクがあります。

詳しくは「控除特例が適用されないだけではない! 相続した不動産を放置するリスク」をご覧ください。

ライターからのワンポイントアドバイス

相続した不動産を売却して特例を利用するには、相続登記が必要です。相続登記には数カ月かかるため、早めに手続きを進めましょう。どの特例を利用すれば節税効果が高いのかは、所有状況や相続税額によって異なります。相続税の計算には、不動産の評価や各種特例の利用などに専門知識が必要です。相続税申告の実績が豊富な税理士に、節税効果が高い特例の利用方法を相談しましょう。

売りたい物件・時期がお決まりの方はこちら

60秒で入力完了!売却査定を承ります。

不動産の売却可能額を査定する

東急リバブルが買主となり、

ご所有不動産を直接購入いたします

リフォームいらず、最短7日間で現金化!

リバブル不動産買取はこちら