ざっくり要約!

- 住宅ローンの申込可能年齢は多くの金融機関で18歳から70歳未満、完済年齢は80歳前後が一般的で、平均借入年齢は44.3歳

- 年齢によって住宅ローン選びのポイントは異なり、若いうちは返済負担が低く、高齢になるほど収入の安定性や健康リスクを考慮する必要がある

住宅ローンは多くの人にとって大きな買い物であり、決断には時間を要することもあります。しかし、住宅ローンの借入れには、年齢制限があることをご存知でしょうか。借入可能年齢や完済年齢の上限は金融機関によって異なるものの、一定の基準が設けられています。

この記事では、住宅ローンの年齢制限や借入時の平均年齢、年代別の注意点について詳しく解説します。

記事サマリー

住宅ローンは何歳まで組めるのか

住宅ローンには申込可能年齢と完済年齢の2つの制限があります。主要な金融機関の年齢制限や、その理由について見ていきましょう。

18歳から70歳まで組める住宅ローンが多い

住宅ローンの申し込み可能年齢は、多くの金融機関で「満18歳以上70歳未満」となっています。ただし、金融機関によって多少の差があり「18歳以上71歳未満」や「20歳以上65歳以下」などの条件を設定しているところもあります。

成年年齢が20歳から18歳に引き下げられたことで18歳から申し込みが可能になりましたが、審査では安定した収入が求められるため、実際に高校卒業直後に高額の住宅ローンを組むのは難しいでしょう。また、65歳以上になると住宅ローンを組めない金融機関もあるため、検討している金融機関の条件を確認することが大切です。

完済年齢は80歳までが一般的

住宅ローンの完済時年齢は「80歳未満」または「81歳未満」が一般的です。したがって、35年ローンを組む場合、44〜45歳までが借り入れの上限年齢となります。

国土交通省の「令和5年度 民間住宅ローンの実態に関する調査結果報告書」によると、98.5%の金融機関が融資で考慮するポイントとして完済時年齢を挙げており、最も重視される項目となっています。

そのため、借入時の年齢が70歳未満であっても、返済予定年齢が80歳を超える場合は審査に通りにくい可能性があります。住宅ローンを組む際、完済時年齢は重要な考慮事項だといえるでしょう。

主要銀行の借入・完済年齢上限

以下の表は、主要銀行の借入年齢上限と完済年齢上限をまとめたものです。

| 銀行名 | 借入年齢上限 | 完済年齢上限 |

| みずほ銀行 | 70歳未満 | 81歳未満 |

| 三井住友銀行 | 70歳未満 | 80歳未満 |

| 三菱UFJ銀行 | 70歳未満 | 80歳未満 |

| りそな銀行 | 70歳未満 | 80歳未満 |

| フラット35 | 70歳未満 | 80歳 |

この表から分かるように、主要銀行では借入年齢上限が70歳未満、完済年齢上限が80歳前後に設定されています。

住宅ローン借入時の平均年齢はどれくらい?

ここでは、住宅金融支援機構によるフラット35利用者調査から、住宅ローンの平均借入年齢や物件種別による違いについてみていきましょう。

フラット35の借入年齢の平均は44.3歳

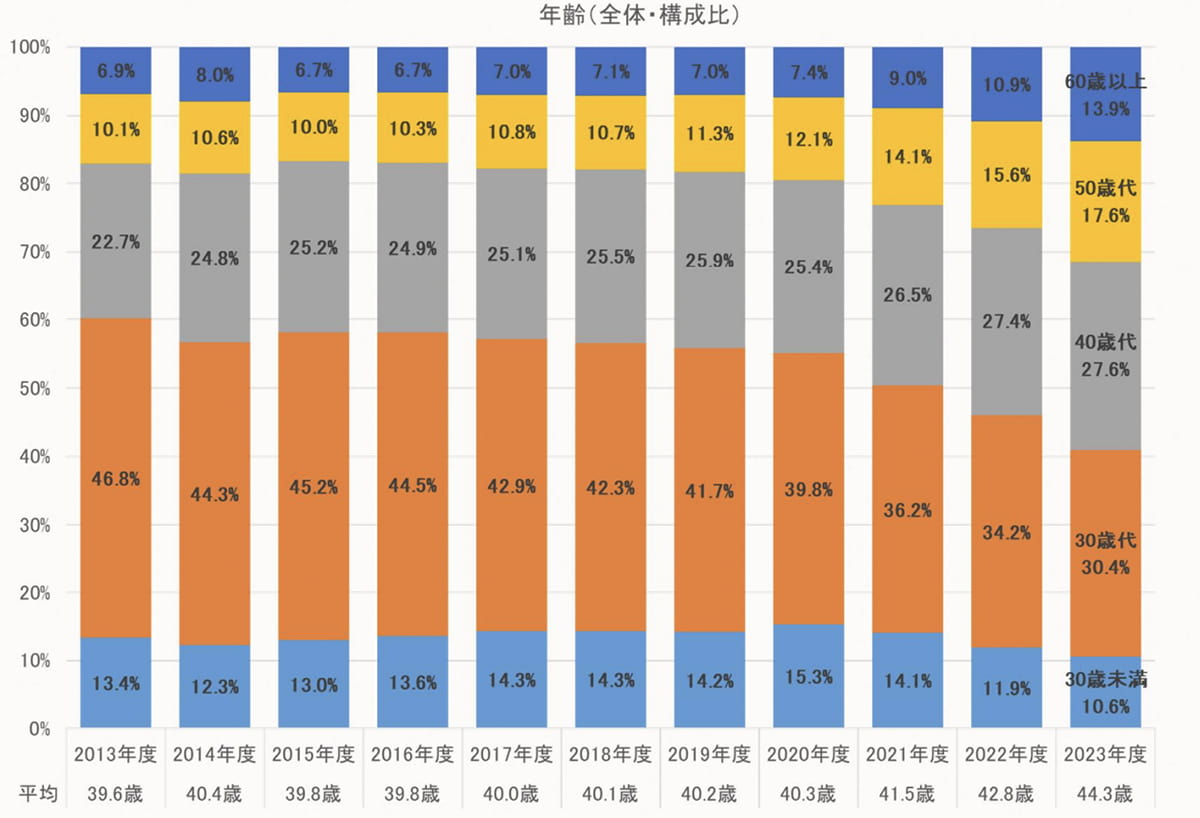

■「年齢別」利用割合の推移(2013~2023年度)

2023年度にフラット35の住宅ローンを組んだ方の平均年齢は「44.3歳」でした。一方、10年前の2023年度は「39.6歳」。この10年間で、5歳ほど平均年齢が上がっています。

物件種別によって平均年齢は異なる

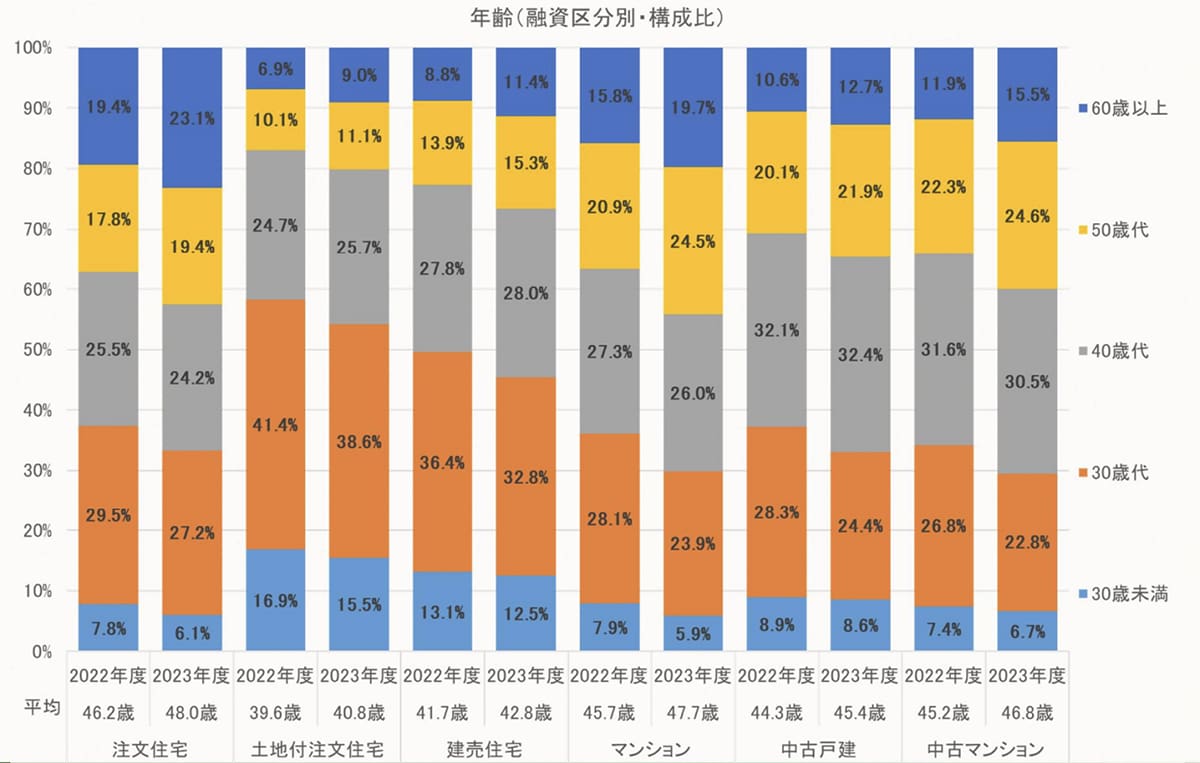

■「年齢別×融資区分別」利用割合の変化(2022→2023年度)

最も平均年齢が高いのは、注文住宅の48.0歳(2023年度)。次いで、新築マンションです。一方、平均年齢が低い物件種別は土地付き注文住宅と建て売り住宅です。中戸住宅の平均年齢は45歳前後となっています。

物件種別による平均年齢の差は、ライフステージや家族構成、経済状況によって住宅購入の目的や選択が異なることを示しています。

何歳までに住宅ローンを組むべき?

住宅ローンを組む理想的な年齢は、個人の状況によって異なります。年齢によるメリット・デメリットを踏まえて、最適な時期を考えていきましょう。

早ければ早いほど返済負担は下がる

若いうちに住宅ローンを組むことで、大きな金銭的メリットを得られます。たとえば、30歳で住宅ローンを組む場合、35年という長い返済期間を選べるため、毎月の返済額を低く抑えることが可能です。

また、若い世代は今後の昇給や昇進による収入アップが期待できます。そのため、最初は少し余裕のない返済でも、時間とともに返済の負担が軽くなりやすいでしょう。健康面でも、若いうちは病気やケガのリスクが低いことから、安定した収入と返済が見込めます。このような理由から、銀行も若い世代の住宅ローン審査を前向きに検討する傾向にあります。

健康状態のリスクは年齢を重ねるほど上がる

年を取るにつれて、病気やケガのリスクは高くなっていきます。健康状態の悪化によって、仕事を続けられなくなったり、予想外の医療費がかかったりすると、住宅ローンの返済が難しくなる可能性があります。

また、多くの住宅ローンが加入を必須要件としている団体信用生命保険も、健康状態によっては加入できないおそれがあります。「ワイド団信」という加入要件が緩和された団信もありますが、適用金利が上がり、返済負担が増えるというデメリットがあります。

・「団信」に関する記事はこちら

団体信用生命保険に入れない病気とは?該当ケースや対処法まで解説

団信とは?住宅ローンとの関係や仕組みをわかりやすく解説

高齢になってから住宅ローンを組むメリットもある

年齢を重ねてから住宅ローンを組むことにも、メリットがあります。

比較的収入が安定しており、若い頃より給料も上がっていることが多いため、よい条件で住宅ローンを組める可能性があります。また、これまでの貯蓄があるため、頭金を多めに用意できたり、しっかりとした信用実績があることで、銀行からの審査も通りやすくなるでしょう。

ただし、返済完了年齢の制限があることや、健康面での心配も出てくるため、慎重に検討する必要があります。

【年代別】住宅ローンを組むときの注意点

住宅ローンを検討する際は、年代ごとに異なる課題や注意点があります。各年代の特徴について、それぞれ解説します。

20代

20代はキャリア初期のため、将来の収入増加が見込まれる一方で、多くの方はそこまで収入が高いわけではありません。住宅ローンを組む際には、結婚や出産などの将来のライフイベントも考慮することが大切です。

頭金が不足する場合は、親や祖父母から資金援助してもらえないか聞いてみましょう。2026年12月31日までの父母や祖父母など直系尊属からの贈与は、500万円まで(省エネ等住宅の場合には1,000万円まで)の住宅取得等資金の贈与が非課税となります。

・ 「親からの住宅購入支援」に関する記事はこちら

住宅購入で親からの支援を受けたときの非課税措置は?各制度や注意点について解説

30代

家族形成期でもある30代は、子どもの教育費など将来の支出も考慮に入れた計画が必要です。住宅を「暮らしの場」として捉えるだけでなく、資産形成の視点でも検討しましょう。収入増加を見込める時期のため、返済計画は比較的立てやすく、住宅購入の検討に適した年代といえます。住宅購入の際は家族構成の変化や子どもの成長を見据え、間取りや学区なども大切な判断材料となるでしょう。

近年は、子育て世帯や夫婦どちらかが40歳未満の若者夫婦世帯を対象とした優遇措置が多く見られます。たとえば、住宅ローン減税は、新築住宅および買取再販住宅の借入限度額が上乗せされます。また、フラット35子育てプラスは、子どもの数に応じて当初5年間の金利が0.25%引き下げられます。

・「住宅ローン減税」に関する記事はこちら

【2024年度版】住宅ローンの控除の条件は?申請方法や注意点まとめ

・「フラット35」に関する記事はこちら

フラット35とは?メリットから手続きの流れまでわかりやすく解説

40代

40代で住宅ローンを組む場合、子どもの教育費など、他の大きな出費との両立が大きな課題となります。返済期間が短くなるため、月々の返済額が高くなる可能性が高く、家計への負担が大きくなることに注意が必要です。

退職金や年金受給開始年齢を考慮した返済計画を立てることが重要となります。また、この年代は子どもの成長や教育に関する支出が増加する一方で、自身のキャリアがピークに近づく時期でもあるため、収入と支出のバランスを慎重に見極める必要があります。

50代

50代は、借入可能額や返済期間が制限されやすくなります。そのため、退職後の収入減少を見据え、丁寧に返済計画を立てるようにしましょう。住宅ローン以外の資産形成にも注意を払い、将来の生活設計を総合的に検討することが大切です。また、健康や介護を考慮し、バリアフリーなど将来の生活のしやすさも考慮する必要があります。

60代

多くの金融機関が借入時の上限を70歳未満としているものの、60代はやはり収入面や健康面から審査に通るのは容易ではないと言わざるを得ません。

審査に通ればいいというわけでもありません。健康状態や将来の介護の必要性を踏まえた返済計画や、相続・資産承継の観点からも総合的に判断することが大切です。

まとめ

住宅ローンの借入れには年齢による制限があり、多くの金融機関では18歳から70歳までが申込可能年齢となっています。また、完済年齢は80歳前後に設定されており、これらの制限は返済の安全性を考慮したものだといえるでしょう。

年代によって、借入時に注意すべきポイントは異なります。年齢による制限や特徴を十分に理解したうえで、自身の状況に合った住宅ローンを選ぶことが大切です。

この記事のポイント

- 住宅ローンは何歳まで組めますか?

多くの金融機関では18歳から70歳までが申込可能年齢となっています。また、完済年齢は80歳前後に設定されています。

詳しくは「住宅ローンは何歳まで組めるのか」をご覧ください。

- 住宅ローンを借り入れる人の平均年齢はどのくらいですか?

借入年齢の平均は44.3歳です。多くの方が安定した収入を得られる時期にあたるほか、ある程度の職務経験を積み、貯蓄や信用力が備わってくる時期とも重なるため、住宅購入の検討に適したタイミングといえるでしょう。

詳しくは「住宅ローン借入時の平均年齢はどれくらい?」をご覧ください。

- 何歳までに住宅ローンを組むのが良いですか?

住宅ローンを組む理想的な年齢は、個人の状況によって異なりますが、ローンを組むのが早ければ早いほど返済負担は下がります。

詳しくは「何歳までに住宅ローンを組むべき?」をご覧ください。

ライターからのワンポイントアドバイス

住宅ローンを検討する際は、年齢による制限と自身のライフプランを慎重に見極めることが重要です。申込可能年齢は多くの場合、18〜70歳、完済年齢は80歳前後とされていますが、早めに借りるほど返済期間を長く設定でき、月々の返済負担を軽減できます。ただし、年代によって注意点が異なるため、収入の安定性や家族構成、教育費などを総合的に考慮し、自分に合った住宅ローンを選択しましょう。

物件探しや売却がもっと便利に。

無料登録で最新物件情報をお届けいたします。

Myリバブルのサービス詳細はこちら