ざっくり要約!

- 住宅ローンの銀行を選ぶときには金利だけでなく複数の項目を比較検討することが大切

- 住宅ローンの銀行選びに迷ったら、住宅ローンの専門家に相談するのもおすすめ

マイホームの購入を検討するタイミングで、初めて住宅ローンについて考える人も少なくないでしょう。初めての住宅ローンの利用は、つい勧められるがままローンを組んでしまいがちです。しかし、住宅ローンは長期にわたるため、後悔しないためには主体的に比較検討をしていくことが大切です。そこで本記事では住宅ローンを比較検討するのに必要な次のことを解説します。

- 住宅ローンを組む銀行の選び方のコツ

- 住宅ローンのポイント「金利」「金利タイプ」「返済方法」「諸費用」「団信保障」の基礎知識

- 住宅ローンの相談先

住宅ローンの知識はやや複雑でとっつきにくいものですが、一度組んだ住宅ローンを変える(借り換え)のは手間や費用、時間がかかります。本記事を、後悔のない住宅ローン選びにお役立てください。

記事サマリー

住宅ローンを組む銀行の選び方のチェックポイント

住宅ローンは通常の銀行ローン利用とは異なるため「銀行のネームバリュー」だけで選ぶと後悔することになります。住宅ローン選びでは、何を重視したら良いのでしょうか。

4つのポイントを比較する

住宅ローンは「金利の低さ」につい目がいってしまうものです。しかし、住宅ローンを選ぶときには金利だけでなく、次のポイントをトータルで比較することが重要です。

- 金利と金利タイプ

- 返済方法

- 保証料や事務手数料などの諸費用

- 団信の保障内容

次章で、住宅ローン選びのポイントとなる4つについて詳しく解説します。

住宅ローンを組む銀行の選び方①金利と金利タイプ

住宅ローンで重要視される「金利」は支払い総額に直結するため、低いに超したことはありませんが、同時に金利タイプの選択も重要です。住宅ローンには次の3つの金利タイプがあります。

変動金利型

変動金利型は、市場金利の動きに合わせて金利が変動するタイプのローンです。全期間固定金利型や固定期間選択型金利型と比較して、金利が低く設定されている点がメリットでしょう。市場の金利が低い時期には、低金利で借り入れができるため人気があります。

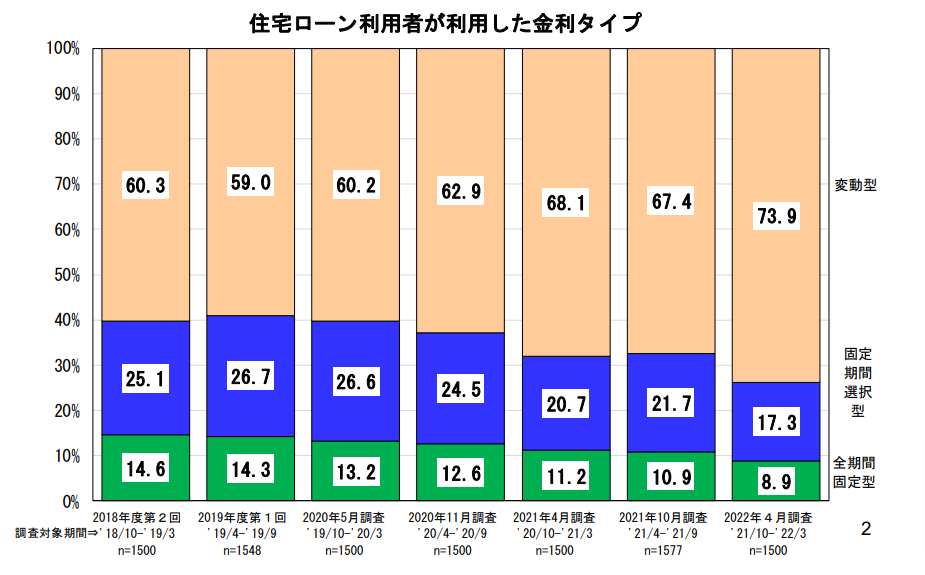

住宅金融支援機構が2022年に行った実態調査によれば、住宅ローン利用者の約7割が変動金利型を利用しています。

出典:住宅ローン利用者の実態調査(2022年4月調査)|住宅金融支援機構

一方で、将来の市場金利は予想が難しく、金利上昇のリスクを抱えるというデメリットもあります。変動金利でかつ元利均等返済を選択した場合、多くの金融機関は原則として「5年ルール」「125%ルール」を設け、金利変動の影響が急激に出ないよう措置がとられています。

しかしながら、5年ルール・125%ルールにもリスクはあるため、この2つのルールをしっかり理解して利用することが重要です。

5年ルールとは

変動金利でかつ元利均等返済を選択した場合、多くの金融機関では基本的に6ヶ月ごとに適用金利が見直されます。見直しにより適用金利が上がっても「毎月の返済額は5年間据え置く」とするルールが5年ルールです。

金利が上昇することがあっても5年間の返済額は変わることがなく、6年目時点の適用金利により返済額は見直されます。5年間は返済額が変わらないので、家計への影響が抑えられるのです。

125%ルールとは

先程の5年ルールにより6年目に返済額が見直された場合、適用金利がどれほど高くなったとしても、返済額は今までの返済額の125%までに抑えられます。これが125%ルールです。たとえ適用金利が大きく上昇しても、返済額の上昇にリミットがあるため、家計への影響は限定的になります。

5年ルール・125%ルールによるリスク

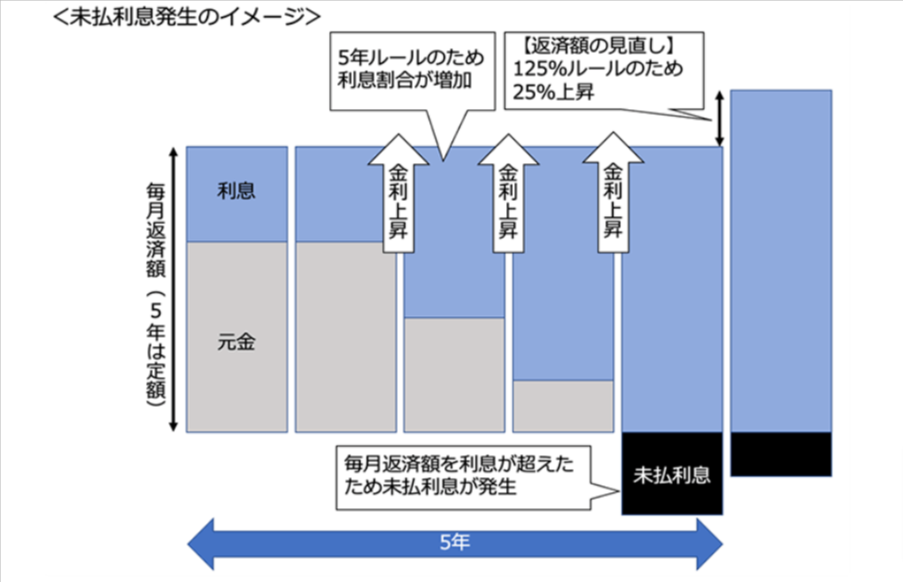

変動金利では6ヶ月に1度の金利見直しがあるものの、もし金利が上がっても5年ルールにより返済額にはすぐに反映されません。返済額は変わらないものの、返済額の内訳は変わります。急激な金利上昇が続けば、返済額に占める利息の割合が増え、毎月の返済額では払いきれない「未払利息」が発生するリスクがあります。

未払利息の処理は金融機関により異なりますが、最終回の返済時に残りの元金と併せて一括返済をする方法が一般的です。

このように5年ルール、125%ルールは金利の上昇による家計への影響を抑えられるメリットがある一方で、気づかないうちに未払利息が発生してしまうというデメリットがあります。

出典:住宅ローンの5年ルール、125%ルールとは?メリット・デメリットについて解説|新生銀行

| メリット | |

| デメリット |

全期間固定金利型

全期間固定金利型は、借入期間中の金利が一定のタイプで、住宅ローン借り入れ時点の金利で固定され完済時まで変わりません。借入時点で総返済額がわかるため、返済計画が立てやすく、金利変動の影響がないことがメリットです。将来の不安要素を減らしたい人に人気があります。

しかし、変動金利型、固定金利間選択型よりも金利が高く設定されることや、市場の金利低下時に恩恵を受けることができないのがデメリットです。

| メリット | |

| デメリット | 変動金利型、固定金利期間選択型に比べ金利が高い |

固定金利期間選択型

固定金利期間選択型は、借入後の一定期間を固定金利とする金利タイプです。固定金利の期間は「3年・5年・10年」等から自分で選択します。固定期間終了後は「自動的に変動金利に移行するタイプ」、「固定金利か変動金利かを選べるタイプ」があります。

選択した期間の金利が固定されることで資金計画が立てやすいため、「子どもが大学を卒業する◯年後までは教育費がかかる」などの理由で一定期間の返済額を安定させたい場合などに適しています。

デメリットとして、借入当初の金利は変動金利タイプに比べて高いこと、固定期間終了後に優遇金利幅が減り適用される金利が上がる場合があること、返済計画が立てにくい点が挙げられます。

| メリット | |

| デメリット |

住宅ローンを組む銀行の選び方②返済方法

住宅ローンには2つの返済方法があり、どんな方法を選ぶかが長期にわたる住宅ローンの返済計画を立てる上で大切なポイントになります。それぞれどのような特徴があるのか、メリット・デメリットも併せて確認しましょう。

元利均等返済

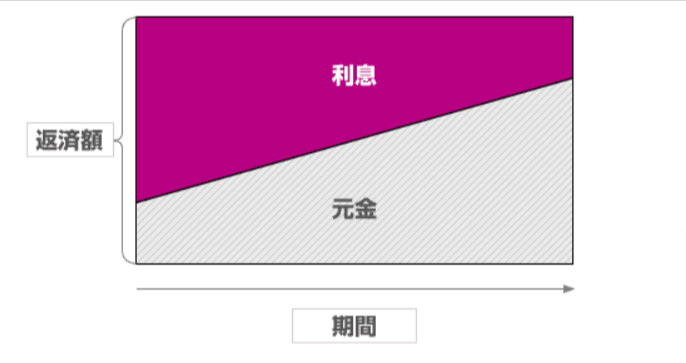

元利均等返済とは、毎月同じ金額を返済していく方法です。返済開始時には返済額の大部分の割合を利息が占めており、返済が進んでいくと利息の割合は減り、元金の割合が増えていきます。

毎月同額の返済になるため、返済計画が立てやすいことがメリットである一方、総返済額が元金均等返済よりも多くなることがデメリットです。

【元利均等返済方式】

出典:元利均等返済|イオン銀行

| メリット | |

| デメリット |

元金均等返済

元金均等返済方式とは、毎月の返済額のうちの元金が一定額である返済方法です。利息は借入れた元金残額に金利をかけて計算されるため、返済が進むと支払う利息の額も減っていきます。総返済額が元利均等返済方式に比べて少なくなることがメリットです。

一方、支払い開始時の返済額が大きいことがデメリットといえるでしょう。また返済開始時の返済額が多くなることにより返済比率が高くなるため、より高い収入が必要となる可能性があります。

【元金均等返済方式】

出典:元金均等返済|イオン銀行

| メリット | |

| デメリット |

住宅ローンを組む銀行の選び方③諸費用

住宅ローンを利用する際には、金利や金利タイプなどの他にも考慮すべきものがあります。それが住宅ローンの事務手数料や保証料などの諸費用です。

保証料や手数料は銀行によって異なる

住宅ローンを組む際には事務手数料や保証料などの諸費用がかかります。この諸費用は住宅ローンを提供する金融機関が独自に設定できるものです。

金利が低くても、諸費用が高額である可能性もあり、また返済途中で行う繰り上げ返済手数料や金利タイプの変更手数料も金融機関によってさまざまです。そのため、住宅ローンを比較検討する際は、金利だけでなく諸費用も含めてトータルで検討することが大切です。

住宅ローンを組む銀行の選び方④団信の保障内容

金融機関は団信(団体信用生命保険)への加入を条件に、住宅ローンを貸し付けます。団信は、契約者が亡くなられた場合や、高度障害によりローンの返済ができなくなった場合に、保険会社によって住宅ローンが完済される制度です。

保障内容は銀行によって異なる

団信には「一般団信」と「特約付き団信」の2種類があります。

ほとんどの金融機関では、住宅ローンを利用する場合に一般団信の加入は必須です。しかし、一般団信だけではカバーできない、疾病(ガンや脳卒中など)やケガ等をカバーするために、特約を付加することができます。

| 一般団信 | 特約団信 | |

|---|---|---|

| 保障内容 | 死亡保障・高度障害保障 | 疾病保障・ケガ保障・就業不能保障 介護保障 |

| 保険料 | 負担なし(実際は金利に含まれることが多い) | 負担なしや金利上乗せ0.1%~0.3%など金融機関・特約による |

| 加入の必要性 | ほとんどの金融機関で加入必須 | 加入は任意 |

特約団信の保障内容については、金融機関ごとにオリジナリティがあります。たとえば、特定疾病保障のほか、要介護状態になった場合に備える介護保障、自然災害補償、働くことができなくなった場合に残債が0になる団信などがあります。

特約団信を付加する際は、自分に合う特約がどれなのか、本当に必要な特約がどれなのかを検討しましょう。多くの特約団信は金利が上乗せされるため、総返済額がどの程度変わるのかまでチェックしてください。

住宅ローンを組む銀行に迷ったらどうする?

住宅ローンは高額な金額を借り、長期にわたって返済する特殊な取引です。考慮すべきポイントも多いため、迷ってしまうこともあるでしょう。その場合の対処法を紹介します。

何を重要視するのか考える

住宅ローンの選択には本記事で解説した「金利と金利タイプ」「返済方法」「諸費用」「団信の保障内容」をトータルで勘案することが大切です。その上で、繰り上げ返済のしやすさや、手続きのしやすさを比較するようにしましょう。

繰り上げ返済の手数料も金融機関によりさまざまですし、繰り上げ決済の手続きが店頭以外では対応不可能な金融機関あれば、Web上で繰り上げ返済ができる金融機関などもあります。

なお、住宅ローンの事前審査は複数申し込むこともできます。少し手間がかかりますが、気になる住宅ローンの事前審査に複数申込み、その過程で比較検討するのも良いでしょう。

専門家に相談する

いちど住宅ローンを組むと、借り換えをするのに手間も時間も費用もかかります。判断に迷う場合には、以下に挙げた住宅ローンの専門家に相談をしてみるとよいでしょう。

・金融機関

特定の住宅ローンについての詳細を知りたい、相談したい場合にはその住宅ローンを提供する金融機関に相談しましょう。2つの住宅ローンで迷っている場合には、それぞれの金融機関で相談すると、より深く知ることができるため比較検討が容易になります。

住宅ローンプラザ等の専門部署をもつ金融機関も多く、週末に相談会を開催していることもあるので、公式サイトなどをチェックしてみましょう。相談の際には事前に予約をしておくと確実です。

・住宅金融支援機構

住宅金融支援機構では、固定金利の住宅ローン「フラット35」に関する相談ができます。

平日の9:00~17:00に全国にある支店で相談が可能です。対面での相談は平日のみになりますが、電話での相談は土日を含む9:00~17:00に受け付けています。民間銀行とは異なる独立行政法人、つまり政府系の金融機関のため、売り込みなどがほとんどなく相談しやすいでしょう。

・不動産会社

不動産仲介会社には、住宅ローンアドバイザーの資格を持つ営業マンもおり、住宅ローンを利用する売買の経験が豊富です。取引先の金融機関の住宅ローンについては特に詳しい情報をもっています。さらに、不動産会社が提供する提携ローンは、自分自身で行うより審査期間が短くなることや、金利の特別優遇が提供されることもあるので、詳しく聞いてみるのもいいでしょう。

・ファイナンシャルプランナー

中立的な立場で相談にのってくれるファイナンシャルプランナーですが、中でも住宅ローンに特化したプランナーに相談することが重要といえます。個々の住宅ローンの情報に詳しいというよりは、住宅ローンの一般的な情報に詳しいといえるので、まずは住宅ローンについて詳しく知りたいという方におすすめです。ただし、相談には費用がかかることを覚えておきましょう。

この記事のポイント

- 住宅ローンを組む銀行の選び方で大切なポイントは?

大切なポイントはいくつかありますが、まずは金利と金利タイプについてしっかり把握しておきましょう。

主に金利タイプには、変動金利型、全期間固定金利型、固定期間選択型金利があり、それぞれメリットやデメリットがあります。

詳しくは「住宅ローンを組む銀行の選び方のコツ①金利と金利タイプ」をご覧ください。

- 元金均等返済方式とは、どんな返済方法ですか?

元金均等返済方式とは、毎月の返済額のうちの元金が一定額である返済方法です。

利息は借入れた元金残額に金利をかけて計算されるため、返済が進むと支払う利息の額も減っていきます。総返済額が元利均等返済方式に比べて少なくなることがメリットです。

一方、支払い開始時の返済額が大きいことがデメリットといえるでしょう。

詳しくは「住宅ローンを組む銀行の選び方のコツ②返済方法」をご覧ください。

査定は手間がかかりそう。そんな人にはAI査定!

ご所有不動産(マンション・一戸建て・土地)を登録するだけでAIが査定価格を瞬時に算出いたします

スピードAI査定をしてみる