Ⅵ.相続税

相続税の計算方式と基礎控除・配偶者控除・その他控除について

更新日:2024年9月25日

④遺留分・遺留分侵害額請求

遺留分とは、故人が遺言で自由に財産の分配を決めるなどしたとしても、兄弟姉妹以外の相続人(遺留分権利者)に最低限保証される財産の割合のことを指します。

遺言による財産分配が遺留分を侵害している場合、最低保証額を受け取れないもの(遺留分権利者)は、遺留分侵害額請求権を行使して、遺留分侵害額に相当する金銭の請求をすることができます。この請求権を使うには期限があります。遺留分の不足に気づいた日から1年以内、または遺言者が亡くなってから10年以内に行動を起こさないと、その権利を失うことになります。金銭での精算が求められますが、すぐに現金を用意することが難しい場合、裁判所に対して支払いの猶予を求めることが可能です。

| 遺留分権利者 | 遺留分 |

|---|---|

| 配偶者・直系卑属(子供や孫) | 法定相続分の2分の1 |

| 父母 | 法定相続分の3分の1 |

⑤ 遺産分割の方法

誰がどの財産を引き継ぐか決めることを遺産分割といい、以下の3つの方法があります。

①現物分割

「自宅の土地・建物は妻に、駐車場は長男に、預貯金は長女に」など、個々の財産を分ける方法です。

②代償分割

土地・建物などの財産を相続人の1人が取得する代わりに、他の相続人に対して金銭(代償金)を支払う方法です。

③換価分割

土地や建物など分けにくい財産を売却して金銭で分ける方法です。

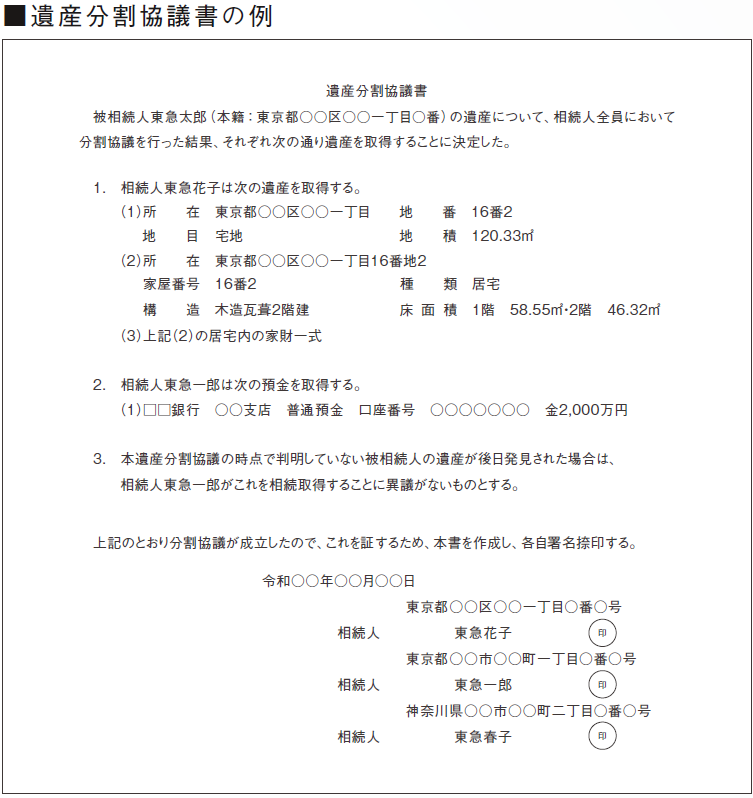

相続人の間で遺産の分け方が決まったら、その内容を書面にします。その書面を遺産分割協議書といいます。遺産分割協議書は法律で定められたものではありませんが、後日のトラブルを防ぐほか、相続税申告時や不動産など相続した財産の名義を変更するときにも必要になります。

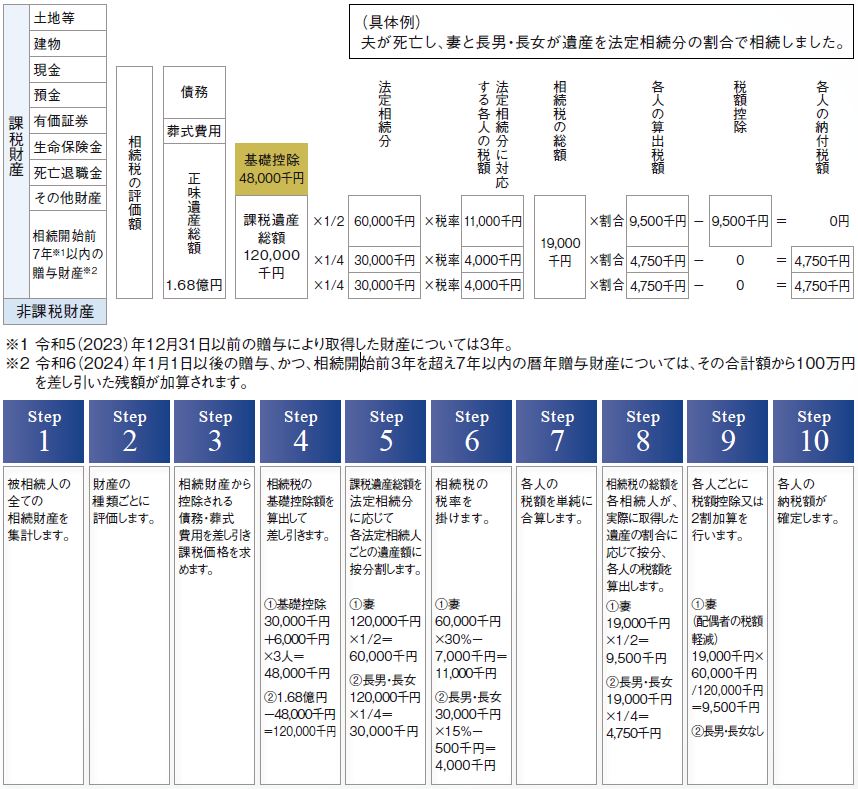

⑥相続税の計算方式

⑦非課税財産

・生命保険の非課税枠

被相続人の死亡によって取得した死亡保険金で、その保険料の全部または一部を被相続人が負担していたものは、相続税の課税対象となります。この死亡保険金の受取人が相続人である場合、すべての相続人が受け取った保険金の合計額が次の算式によって計算した非課税限度額以下のときは課税されません。

非課税限度額=500万円×法定相続人の数

・死亡退職金の非課税枠

被相続人の死亡によって、被相続人に支給されるべきであった退職手当金、功労金その他これらに準ずる給与(これらを「退職手当金等」といいます。)を受け取る場合で、被相続人の死亡後3年以内に支給が確定したものは、相続財産とみなされて相続税の課税対象となります。全ての相続人が取得した退職手当金等を合計した額が、非課税限度額以下のときは課税されません。

非課税限度額=500万円×法定相続人の数

⑧相続税の基礎控除額

相続税は、遺産に係る基礎控除額(課税最低限)を上回る財産(正味遺産額)を相続すると課税されます。財産の額が基礎控除額以下の場合には、相続税の申告は不要です。ただし、配偶者の税額軽減を適用する場合や小規模宅地等の評価減の特例の適用後に基礎控除額以下となる場合には申告が必要です。

3,000万円+600万円×法定相続人の数=基礎控除額

- 相続の放棄をした人がいても、法定相続人の数はかわりません。

- 養子がいる場合には、税法上の法定相続人に含まれる養子の数には次の制限があります。

ただし、民法上の特別養子(6歳までに実の親との親族関係を終了させた養子)や配偶者の連れ子を養子にしたときは、実子として取り扱われます。

⑨配偶者の税額軽減

配偶者の協力により相続財産が形成されたことを考慮して、配偶者が相続する財産には、相続税を軽減する制度があります。配偶者が相続や遺贈によって実際に取得した財産の価額が1億6千万円以下である場合、又は課税価格の合計額に配偶者の法定相続分(子がいる場合には2分の1)を掛けた金額以下の場合には、相続税の計算上、配偶者には相続税がかからない仕組みになっています。原則として、配偶者の税額軽減の適用をするためには、相続税の申告期限から3年以内に遺産分割協議が成立することが必要です。

配偶者の課税価格が次の金額以下であれば、配偶者には相続税が課税されません。

1億6千万円まで又は課税価格の合計額 × 配偶者の法定相続分のいずれか多い金額

⑩その他の税額控除

| 税額控除 | 適用要件 | 税額控除額 |

|---|---|---|

| 未成年者控除 | 相続人が未成年者である場合 |

10万円×(18歳-相続開始の日現在の年齢) ※月数は切捨 |

| 障害者控除 | 相続人が障害者である場合 | 10万円(特別障害者は20万円)×(85歳-相続開始の日現在の年齢) ※月数は切捨 |

| 相次相続控除 | 被相続人が10年以内に相続等により財産を取得し、相続税が課税されていた場合 |

1回目の相続税額のうち一定の 税額を相続後1年経過毎に1割ずつ減額した金額 |

| 贈与税額控除 | 贈与財産を相続財産に加算して相続税 を計算する場合 |

相続開始前3年以内又は相続時精算課税により相続財産に加算される贈与財産に既に課税された贈与税額 ※令和6(2024)年1月1日以降の相続人又は受遺者に対する贈与については、相続開始前7年以内のもので一定のもの |

| 外国税額控除 | 国外財産を相続等し、財産所在地国の 相続税が課税された場合 |

財産所在地国で課税された相続税相当額(限度額あり) |