本稿では、どのような場合に相続登記を申請する必要があるのか、 またその申請を行う際の注意事項について解説します。

もくじ

相続登記とは

相続登記とは、所有権移転登記の中の一種です。

相続財産のなかに不動産が含まれる場合、相続によって、その不動産の所有権が被相続人から相続人に移ります。この相続によって不動産を取得した場合に行う所有権移転登記のことを、相続登記といいます。

相続登記を行うと、登記簿上の権利者欄に「原因 〇年〇月〇日相続、所有者○○」と記載され、相続によって誰が所有権を取得したか明記されます。

相続登記はなぜ必要か

登記をすることで初めて、相続人は、その不動産の所有者であるということを第三者に対して対抗することができるようになります。そのため、登記が完了していないと、不動産を賃貸に出したり売却したりすることができないといったデメリットが生じる場合があります。

また、相続登記が行われないと、登記簿上は故人が所有者として記載されたままであり、第三者が正しい所有者を知ることができないという問題も発生しています。

-

- 被相続人:

- 亡くなった方のことを指します。自身の財産が他者に引き継がれる、つまり相続されることになる人物です。

-

- 相続人:

- 被相続人の死亡により相続財産を引き継ぐこととなる人のことを指します。相続人になり得る人(法定相続人)は民法に定められています。この法定相続人のうち、相続放棄をした人や欠格事由等に該当する人以外が相続人となります。

関連記事:「所有者不明土地問題」何が問題?

不動産登記法の改正により相続登記が義務化

頻発する所有者不明土地問題の解消等のために不動産登記法が改正され、2024年4月1日から、相続登記の実施が義務化されました。

相続により不動産の所有権を取得した人に対して、相続により所有権を取得したことを知った日から3年以内に、相続登記を申請する必要があります。

また、遺産分割によって不動産の所有権を取得した人に対しても、遺産分割の日から3年以内に、相続登記を申請することが義務付けられました。

これらの登記申請義務に正当な理由なく違反した場合は10万円以下の過料の対象となります。

なお、2024年4月1日以前に発生した相続についても、改正法が適用されますので、過去に相続が発生していて、まだ相続登記を申請していない人は注意が必要です。

相続登記に必要な書類と取得方法・タイミング

相続登記には、以下の3つの方法があります。

- 法定相続分に基づく方法

- 遺産分割協議に基づく方法

- 遺言に基づく方法

各方法によって登記申請に必要な書類が異なります。本項では、いずれの方法においても共通して必要となる書類について解説します。

なお、相続登記を弁護士や司法書士などの専門家に依頼した場合は、委任状を受けた専門家が、申請書類の大部分を作成・収集することになります。

被相続人の出生から死亡までの戸籍謄本

被相続人が生まれたときから死亡するまでの全て戸籍を揃える必要があります。戸籍は結婚などで新規作成されたり、一定の時期に法務省令や電子化によって全戸籍が一斉に新規作成されたりしておりますので、戸籍は通常複数通にわたって存在しており、揃えるのに一定の時間を要します。

被相続人の住民票の除票または戸籍の附票

住民票の除票とは、転居や死亡により住民登録が抹消されたこと示す書類です。戸籍の附票とは、その戸籍が作られてから、またはその戸籍に入籍してから、現在に至るまで、またはその戸籍から除籍されるまでの住所が記録された書類です。

これらの書類は、被相続人の登記上の住所が戸籍謄本に記載されている本籍と異なる場合に必要となります。

相続する不動産の固定資産評価証明書

固定資産評価証明書とは、固定資産課税台帳に登録されている不動産の価値を証明する書類です。

相続関係説明図

相続関係説明図とは、相続人と被相続人の関係を示した家系図のようなもので、法務局のホームページにて様式をダウンロードすることが可能です。

相続関係説明図は、戸籍謄本等の原本還付を求める場合にのみ提出が必要です。

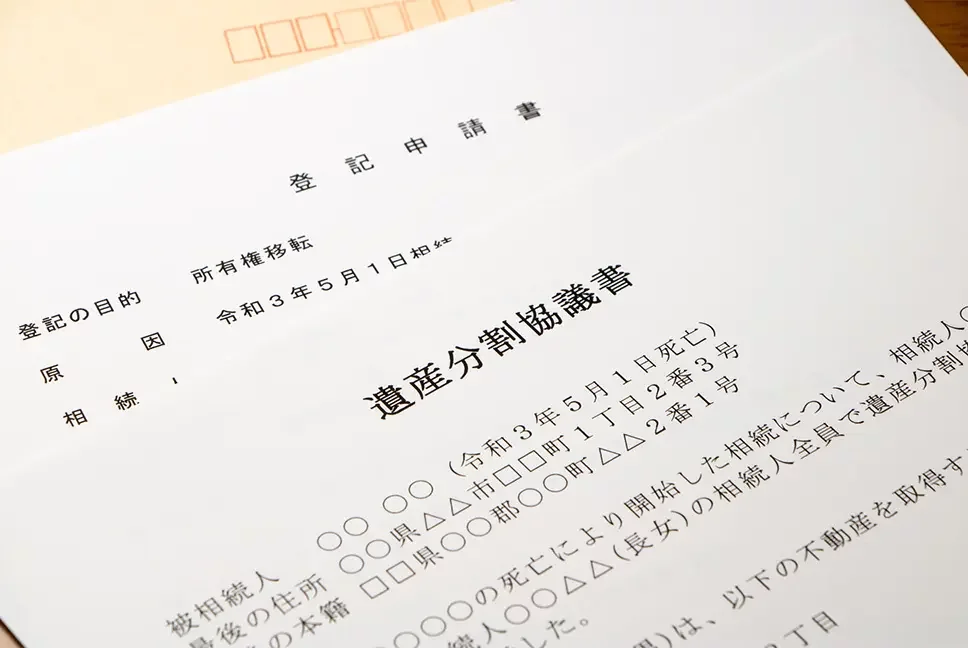

登記申請書

登記を申請する際の様式は法務局により定められており、法務局のホームページにて様式をダウンロードすることが可能です。

収入印紙

収入印紙は、登録免許税の納付が必要な場合のみ必要となります(令和7年3月31日までの措置により、不動産の価額が100万円以下の土地の場合など一定の相続登記については、登録免許税が免税される場合があります)。また、収入印紙の同封ではなく、現金を税務署等に納付して領収書を添付する方法によることも可能です。収入印紙についてご不明な点がございましたら専門家へご相談ください。

返信用封筒

返送用封筒は、登記完了時に郵送により登記完了証及び登記識別情報通知書を受領する場合にのみ必要であり、これらを窓口で受領する場合には不要です。

| 書類名 | 取得先 | 取得方法 | 注意点・備考 | |

|---|---|---|---|---|

| 1 | 被相続人の出生から死亡までの 戸籍謄本、除籍謄本、 改正原戸籍 |

本籍地の市区町村 | 郵送等 (市区町村により異なる場合がある) |

|

| 2 | 被相続人の住民票の除票又は戸籍の附票 | 住民票の除票は住所地の市区町村 戸籍の附票は本籍地の市区町村 |

郵送等 (市区町村により異なる場合がある) |

|

| 3 | 相続する不動産の 固定資産評価証明書 |

不動産所在地の市区町村 | 毎年4月頃に市区町村から送付される |

|

| 4 | 登記申請書 | 自ら作成 | 自ら作成 | |

| 5 | 相続関係説明図 | 自ら作成 | 自ら作成 |

|

| 6 | 収入印紙 |

|

||

| 7 | 返信用封筒 |

|

<事例別>追加で必要な書類

相続登記の方法毎に、必要となる書類について個別に解説します。

法定相続分どおりに相続する場合

法定相続分どおりに相続する場合は、上述したいずれの方法においても共通して必要となる書類に加えて、以下の書類が必要となります。

| 書類名 | 取得先 | 取得方法 | 注意点・備考 | |

|---|---|---|---|---|

| 8 | 法定相続人全員の 戸籍謄本 |

本籍地の市区町村 | 郵送等 (市区町村により異なる場合がある) |

|

| 9 | 法定相続人全員の住民票 | 住所地の市区町村 | 郵送等 |

遺産分割協議によって相続する場合

遺産分割協議に基づく方法による場合は、前項に記載した、法定相続分に基づく方法による場合の必要書類に加えて、以下の書類が必要となります。

| 書類名 | 取得先 | 取得方法 | 注意点・備考 | |

|---|---|---|---|---|

| 10 | 法定相続人全員の 戸籍謄本 |

本籍地の市区町村 | 郵送等 (市区町村により異なる場合がある) |

|

| 11 | 新しく所有者となる方の住民票 | 住所地の市区町村 | 郵送等 | |

| 12 | 遺産分割協議書 | 法定相続人が作成 | 法定相続人が作成 | |

| 13 | 法定相続人全員の 印鑑証明書 |

住所地の市区町村 | 郵送等 |

|

遺言により法定相続人が相続する場合

遺言に基づく方法による場合は、上述したいずれの方法においても共通して必要となる書類(1~7)に加えて、以下の書類が必要となります。

| 書類名 | 取得先 | 取得方法 | 注意点・備考 | |

|---|---|---|---|---|

| 14 | 新しく所有者となる方の戸籍謄本 | 本籍地の市区町村 | 郵送等 (市区町村により異なる場合がある) |

|

| 15 | 新しく所有者となる方の住民票 | 住所地の市区町村 | 郵送等 | |

| 16 | 遺言書 | 被相続人が作成 | 被相続人が作成 |

その他の場合

以上の場合のほか、法定相続人が日本国内に住所を有していない場合は、住民票や印鑑証明書の代わりに、在留証明書や署名証明書を取得する必要があります。

相続人が相続放棄をした場合は、当該相続人は相続人ではなかったという扱いをすることができるようになりますが、その証明のために、相続放棄申述受理証明書または相続放棄申述受理通知書の提出が必要です。

なお、遺言により法定相続人以外の人へ遺贈が行われた場合は、遺贈を受けた方は単独で相続登記をすることはできず、遺言執行者と共に「遺贈」の登記を実施します。この場合は、遺言執行者の選任審判書(又は遺言執行者の記載がある遺言書)、遺言執行者の実印及び印鑑証明書、登記原因証明情報、不動産の権利証など必要書類も増加します。

関連記事:「相続」と「遺贈」について

どの相続登記の方法を選択すべきか

以上、法定相続分に基づく方法、遺産分割協議に基づく方法、遺言に基づく方法の3つの相続登記の方法について、それぞれ必要書類を確認してきました。では、これらの方法のうち、どの方法を選択するのが好ましいのでしょうか?

遺言書に基づいて相続登記する方法

まず、遺言書がある場合は、遺言に従って相続登記をすることが一般的で、スムーズです。

手続きとしては、まず遺言の検認手続きを裁判所に申し立てる必要がありますが、検認自体は1回で終わる簡単な手続きです。検認が完了した後はいつでも相続登記を申請することが可能です。遺言の種類によっては検認も不要です。

遺言書が無い場合は、法定相続分に従って相続登記をする方法と、遺産分割協議書に基づく方法のいずれかになります。

法定相続分に従い相続登記をする方法

法定相続分に従う方法の場合は、最終的に一つの不動産を相続人全員で共有することになります。そのため、不動産を賃貸に出したり、売却したりする際にも、全員の合意を得なければならず、一人でも反対している場合は不動産を処分できず、活用できない状態になってしまう恐れがあります。また、賃料収入の分配や修繕、管理等に際しても随時全員で協議が必要となり、トラブルになる可能性があります。

このように、相続人間での不動産の共有は、将来的な紛争リスクを高めますので、可能な限り避けるべきといえます。

遺産分割協議書に基づいて相続登記する方法

遺言書が無い場合は、遺産分割協議を実施し、協議に基づく相続登記を行うことをおすすめします。遺産分割協議を相続人全員で実施し、全員で同意しなければならないため、一定の時間はかかりますが、分割後のトラブルを回避しやすくなるほか、分割した財産が適任者に渡ることで、それぞれの相続人の元で活かされやすくなります。

なお、今回の法改正により相続開始3年以内の登記申請が義務付けられましたので、もし3年以内に遺産分割協議が成立しない場合には、いったん法定相続分に従って登記申請をし、遺産分割協議の成立後に再度登記をする必要が生じます。

相続登記に着手する時期

相続登記には、いつ着手すればよいでしょうか?

答えは明快で、被相続人が亡くなった後なるべく早いタイミングで着手することが望ましいです。

相続登記をするための準備として多数の書類を揃えなければなりませんが、相続人調査の過程で生死不明の相続人が見つかるなどした場合、その調査だけでも多くの時間を要します。また、遺言書が無い場合は、多くのケースにおいて遺産分割協議を実施することになりますが、この協議は得てして想像以上の時間がかかります。

相続登記が完了するまでの登記準備期間中は、不動産は法定相続人の共有状態であると扱われるため、不動産を処分するにも一定のハードルがあり、機会損失や老朽化等によるトラブルなどが生じる可能性があります。さらに、準備期間中に相続人が死亡した場合には、後述する数次相続が発生し、ますます相続登記の手続きが煩雑になってしまいます。

以上のとおり、法改正により一定時期までの相続登記が義務付けられたからという理由のみならず、実質的にも、相続登記には早期に着手し完了させることが望ましいといえます。

相続登記の申請方法

相続登記の申請を行う場合は、申請書類を揃えたうえで、相続する不動産の所在地を管轄する法務局に対して、次のいずれかの方法で申請を行います。

窓口申請

法務局の窓口で申請する方法です。

郵送申請

法務局に郵送して申請する方法です。郵送方法が指定されているため、詳しくは法務局のウェブサイトをご確認ください。

オンライン申請

法務局のウェブサイトから申請する方法です。ただし、必要書類の一部はオンラインに対応していないため、郵送の併用が必要です。

相続登記義務化以降よくある相談事例

法改正以前は相続登記が義務化されていなかったため、長年相続登記が放置されたままになっており、その間に相続人が亡くなってしまうというケースが多数見受けられました。

例えば、Aさんが亡くなり、Aさんの相続人である兄Bさん、姉Cさん、妹Dさんが不動産を相続(一次相続)したけれども、遺産分割協議も完了しないまま、相続人であったDさんが亡くなりDさんの相続(二次相続)も発生したというケースです。このように相続が複数個重なっている状態のことを数次相続といいます。

この場合、Dさんの相続人である配偶者Eさんが、Dさんの代わりに、Aさんを相続する立場を引き継ぐことになり、B、C、Eの3名でAさんの遺産分割協議を実施する必要があります。しかし、Eさんは兄弟の配偶者であり血の繋がりはありません。長年交流もなく、関係性としては他人のように希薄であっても、遺産分割協議という非常にプライベートな場所に当事者の一人として参加されても、協力体制が得られず、遺産分割協議が難航することは想像に難くありません。

さらに三次相続などが発生すると、相続人の調査だけでも難易度が上がるほか、遺産分割協議が知らない人の集まりの様相になってしまうこともあります。こうなると遺産分割協議の成立は難しく、法定相続分に基づき不動産を共有する形で登記をして決着を図ることになります。しかし、他人同士の不動産の共有状態が決着とは言えないことは明らかです。

このような事態を解消する施策として、今回の法改正が行われました。

まとめ

ご自身で相続登記をする場合は、以下の3点にご注意ください。

一点目は、戸籍謄本の読み方です。

ただでさえ読みなれない書面ですが、特に電子化以前の戸籍謄本は手書きで作成されており、読解が難しいものも少なくありません。読み誤って収集すべき戸籍に不足が生じないようご注意ください。

二点目は、財産調査です。

相続登記は、不動産ごとに申請が必要です。被相続人が所有している不動産の把握が漏れてしまうと、登記申請も漏れてしまうことになります。財産調査は、可能であれば被相続人が存命のうちから、本人の確認を得ながら実施することが望ましいです。相続開始後に調査を実施する場合は、課税資料のほか、不動産が存在している可能性のある市区町村にて名寄帳を取り寄せる方法も有用です。

三点目は、遺留分の侵害です。

遺言書がある場合、遺言書に従って相続登記が可能ですが、その遺言書の内容が他の相続人の遺留分を侵害している可能性があります。もし遺留分侵害請求が起こされた場合で、金銭で侵害を解消できない場合は、再度不動産を分け直さなければならなくなる可能性もあります。そのような二度手間を防ぐべく、予め遺留分の侵害が無いことの確認を行う必要があります。

以上のとおり、相続登記の申請には、専門的なポイントも含まれているほか、特に数次相続が発生する可能性があるケースや、相続財産が多岐にわたっているケース、相続人の人数が多いケースなどさまざまなパターンが考えられます。

必要に応じて弁護士や司法書士などの専門家に相談しつつ、スムーズな相続登記を進めていくことが重要です。

※当コラムは、著者個人の見解に基づくものであり、東急リバブルの公式発表や見解を表すものではございません。また、提供する情報等は作成時現在のものであり、今後予告なしに変更又は削除されることがございます。