長期優良住宅に関する課税の特例

読み:ちょうきゆうりょうじゅうたくにかんするかぜいのとくれい

長期優良住宅として認定された住宅(認定長期優良住宅)を対象とした税制上の優遇措置。その内容は、次の3つである。

1 住宅ローン減税の上乗せ

認定長期優良住宅に対する住宅ローン減税について、控除対象借入金限度額および床面積要件を、一般住宅よりも優遇する(子育て世帯・若者夫婦世帯はさらに優遇)。

2 所得税額の控除(投資型減税)

認定長期優良住宅の新築・取得等において、標準的な性能強化費用(通常の住宅よりも上乗せして必要となる費用)の10%を所得税額から控除する(居住年に応じて控除対象額および控除額に限度がある)。

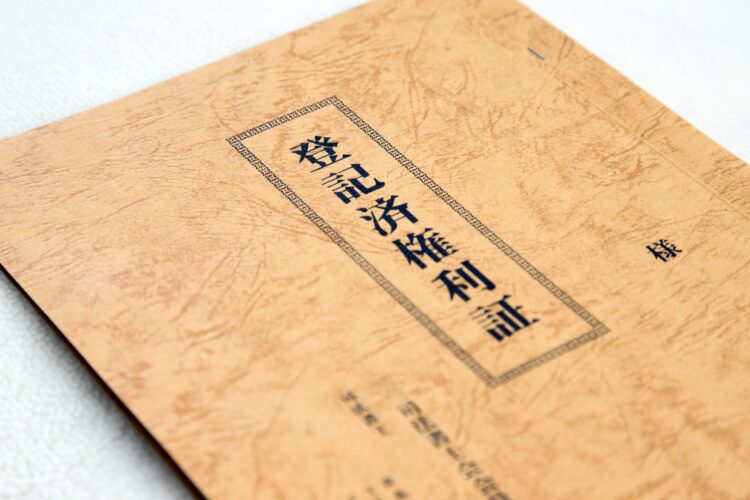

3 登録免許税・不動産取得税・固定資産税の軽減措置

認定長期優良住宅に対する登録免許税・不動産取得税・固定資産税の課税について、次のような軽減措置を適用する。

・登録免許税:税率を一般住宅の特例よりもさらに引き下げる。

所有権保存登記 0.15%→0.1%

所有権移転登記 0.3%→マンション0.1%、戸建て0.2%

・不動産取得税:課税標準からの控除額を一般住宅の特例よりも増額する。

1,200万円→1,300万円

・固定資産税:軽減期間を一般住宅特例よりも延長する。

戸建て住宅 3年→5年、中高層住宅 5年→7年

ただし、これら1〜3の特例の適用については期限が定められているので、具体的な期限について確認が必要である。