昨年の暮れ、2023年度(令和5年度)税制改正が発表されました。本誌を御覧の皆様もご存知のことと思いますが、その中には相続税の改正も謳われておりました。ここではその改正内容につき簡単にご紹介します。

もくじ

1.改正のポイント

- (1)暦年課税贈与制度に関して、相続財産に加算する生前贈与の対象期間が3年から7年へ延長。

- (2)相続時精算課税制度に基礎控除が新設され、使い勝手向上。

2.暦年課税贈与に関する生前贈与の対象期間の延長について

(1)改正の内容

現行法では「相続開始前3年以内の贈与」が相続税の対象となっており、これを「生前贈与加算」といいます。

改正後は、この「生前贈与加算」の対象が「相続開始前7年以内の贈与」へ拡大されることになるため、相続税計算上の相続財産が増える事となり、結果的に相続税は増税となります。但し延長となった4年間(相続開始前3年超7年以内)の間に受けた贈与については、合計100万円までは相続財産に加算されません。

この改正の背景として、現状は、非課税枠の範囲内とは言え長年に亘り分割して贈与することにより無税で財産を渡すことが可能であるため、この制度が租税回避手段として使われている一面があります。諸外国の制度も参考にしつつそれを防ぐことが改正の目的と思われます。

(2)適用開始について

この改正が適用されるのは 「2024年(令和6年)1月1日以降の贈与」により取得した財産に係る相続税から適用されます。

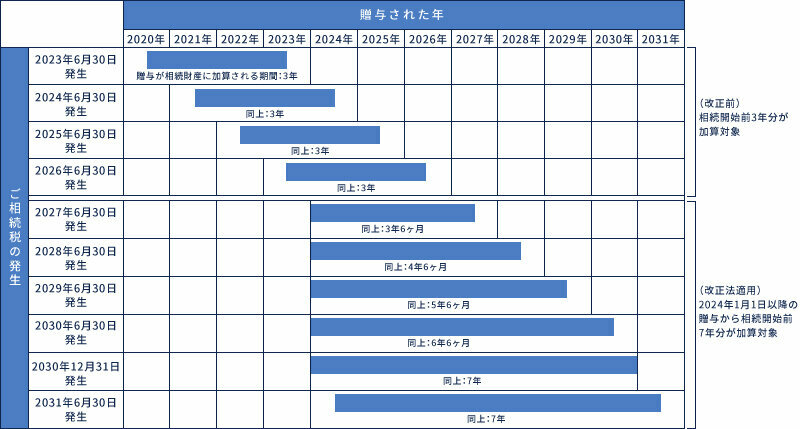

例えば2024年6月30日に相続が発生した場合、相続税の対象となる贈与は、「2021年6月30日~2024年6月30日」の3年間の間に受けた贈与です。それ以前の「2017年6月30日~2021年6月29日」の4年間の間に受けた贈与については、相続財産に加算されません。

しかしながら2027年6月30日に相続が発生した場合は、「2024年1月1日から2027年6月30日」の3年6ヶ月の間に受けた贈与が、相続税の対象となるのです(下記の図をご参照下さい)。

この後は、年を経るにつれ徐々に相続税の対象となる贈与の期間が長くなり、2031年1月以降の相続については、7年分が加算されることになります。

ここでご注意頂きたいのは、生前贈与加算の対象となるのは「相続又は遺贈により財産を取得した者」(出典:令和5年度税制改正大綱)と記載されている点です。従いまして「相続人でない方」や「遺言で財産を受け取らない方」はその対象にならないと思われます。つまりお孫様やお子様の配偶者様への贈与は対象とならないという事です。実際に贈与を行う際には、税理士さんへご確認下さい。

又、生前贈与加算の対象期間が延長されることにより、贈与する資産価値の評価にもご注意頂く必要があります。なぜなら、相続税を計算する際の相続資産の評価は、相続が発生した時点での評価ではなく、贈与を受けた時点での評価で計算されるからです。もし贈与する資産が現金であれば評価は変わりませんが、不動産等の資産価値の評価が変動するものを贈与する場合、贈与の時点よりも相続発生時の評価が下落していると、結果的に納める税金が増えてしまうことにもなります。

3.相続時精算課税制度の基礎控除新設について

(1)改正の内容

相続時精算課税制度は、次世代の方への早期の資産移転を目的として導入された制度です。具体的には、原則60歳以上の父母または祖父母から、18歳(2022年3月31日以前の贈与については20歳)以上の子または孫に対し贈与した場合、累計2500万円までは贈与税が非課税となる制度です。

しかしながら、この制度を利用すると、贈与した父母・祖父母にご相続が発生した場合、贈与を受けた全財産が相続財産に合算され相続税が課税されてしまう上、少額の贈与であっても毎年贈与税の申告をする必要があります。だから選択されない方も多かったようです。

今回の改正では、従来の制度に加えて、ご相続が発生した場合の相続財産への合算は年間110万円以下であれば不要となります。さらに毎年の贈与が基礎控除110万円以下であれば贈与税の申告も不要となりました。

そのため、毎年110万円以下の贈与を継続されていた方にとっては、ご相続発生時の相続財産に合算されない上、毎年の贈与税の申告も不要になるという非常に使い勝手のいい制度となりました。

(2)適用開始について

この改正が適用されるのは、2024年1月1日以降に行われる贈与によって取得する財産に係る相続税又は贈与税からです。つまり、今年中の贈与には110万円の基礎控除は適用されませんし、申告も必要となります。

4.おわりに

ここまで、生前贈与加算と相続時精算課税制度の説明をして参りましたが、両制度を比較すると、基礎控除110万円以下の贈与の場合は相続時精算課税制度の方が節税効果があると思われます。しかしながら基礎控除を超えた金額の贈与を行う場合は、一概にそうとも言えず、長期間にわたる贈与であれば生前贈与加算の方が有利になる場合もあるのです。

贈与する方がお若いうちは生前贈与加算を利用し、ご高齢になられたら相続時精算課税制度を選択するということも考えられますが、ここでお気をつけ頂きたいのは、生前贈与加算と相続精算課税制度の併用が出来ず、また相続精算課税制度を一度利用すると生前贈与加算には戻れないという点です。

どちらの制度を利用したほうが有利なのか、税理士さんへよくご相談下さい。

※当コラムの内容は、公開日当時の法令等に基づいております。